Vor ca. 2 Wochen habe ich mich verbal ausgekotzt, weil ein Vertreter „Vermögensberater“ der Deutschen Vermögensberatung (DVAG) bei einem meiner Kunden einen dicken Bock geschossen hat. Achtung, dieser Beitrag über die DVAG ist sehr emotional, weshalb eine sehr (!) derbe Sprache genutzt wird. Was damals nur mit Wut unterfüttert war, folgt nun als überwiegend sachlicher Artikel. Zumindest versuche ich es, versprochen! 😉

Selbst das ZDF warnt vor der DVAG

Unabhängig von diesem Fall sei gesagt, dass die Machenschaften der DVAG überall im Netz nachgelesen werden können. Wenn selbst die Richter am Ort der Firmenzentrale, Frankfurt am Main, in ihren Urteilen sagen, dass die DVAG einen lausigen Leumund hat, dann heißt das was. Und selbst in den Mainstream-Medien finden sich Artikel und Beiträge dazu. So auch im ZDF Neo Magazin Royal mit Jan Böhmermann. Sehenswert, denn es erklärt auch, wie der Deliquent den Fuß in die Tür bekommen hat.

Was war die Ausgangslage des Kunden?

Der Kunde, auch Versicherungsnehmer (kurz VN) genannt, wurde von mir als Makler betreut. Seine Lebensgefährtin wird von einem Vertreter „Vermögensberater“ der DVAG betreut. Das empfinde ich schon als fragwürdig, denn wer einen Versicherungsmakler hat, braucht keinen Vertreter „Vermögensberater“ mehr.

Der Vertreter „Vermögensberater“ kontaktierte mich und bat darum, dass Paar in den Sachversicherungen zu betreuen, da dies sein beruflicher Hintergrund aus Generali-Zeiten war, bevor diese von der DVAG feindlich übernommen wurde. Zwar finde ich sowas merkwürdig, aber er sollte meinetwegen sein Glück versuchen. Erstens bin ich nicht davon ausgegangen, dass jemand wirklich mehr Geld für das gleiche Produkt zu zahlen bereit ist, nur weil man jemandes Nase von jemandem mehr mag und zweitens kann man hier nahezu Risiko frei wechseln, da keine Alterungsrückstellungen verloren gingen. Das Risiko ist somit überschaubar.

Leider hielt der Vertreter „Vermögensberater“ sich nicht an sein Wort. Und das in ganz, ganz üblem Ausmaß…

Produkte vor der „Beratung“ durch die DVAG

Der VN hatte sein Einkommen für den Fall der Berufsunfähigkeit und Krankheit abgesichert, sowie für seine Altersvorsorge u. a. eine Riester-Rente abgeschlossen. Zudem verfügt er über diverse Banksparplänen. Für den Fall relevant sind die u. g. Produkte, wobei ich die relevanten Seiten aus den Angeboten unten zu finden sind. Angemerkt sei, dass nicht alle diese Produkte von mir sind, sondern der VN vorher schon teils gute Produkte hatte, die ich in die Betreuung genommen habe.

|

Investment- Berufsunfähigkeitsversicherung |

| Selbstständige Berufsunfähigkeitsversicherung |

| Riester-Rente |

| 042,45€ Bruttozahlbeitrag

042,45€ Nettozahlbeitrag 656,00€ Garantierte Rente 1% Rentensteigerung + Fonds Ca. 19.000€ Steuerfreie Auszahlung (6%) 2,25% Rechnungszins |

142,09€ Bruttozahlbeitrag

096,92€ Nettozahlbeitrag 900,00€ Garantierte Rente 1% Rentensteigerung Keine Auszahlung 0,9% Rechnungszins |

110,00€ Brutto-Zahlbeitrag vor Steuern

052.211€ Garantie-Summe 108.000€ Kapitalwert bei 4% Rendite 25 Jahre Rentengarantiezeit 22,43€ Rentengarantiefaktor (garantiert) 28,04€ Rentengarantiefaktor (ÜSB) 0,48% Durchschnittliche Fondskosten 10x Fonds inkl. ETFs 0,9% Rechnungszins mit Erhöhungsoption AVB mit Bedingungsverbesserungen |

Bildergalerie vor der DVAG-„Beratung“

Anbei Screenshots der Investment-BU, der SBU (beide Nürnberger) sowie der Riester-Rente (Alte Leipziger).

- Alte Leipziger Riester-Rente Tarif FR50

- Investment-Berufsunfähigkeitsversicherung der Nürnberger

- Selbstständige Berufsunfähigkeitsversicherung der Nürnberger

Produkt nach der „Beratung“ durch die DVAG

Richtig gelesen, ein Produkt! Die Antwort, wenn man nichts kann, ist eine intransparente Police, die augenscheinlich alles können soll, obwohl sie im Detail nicht konkurrenzfähig ist: Vermögensaufbau & Sicherheitsplan

Schauen wir uns doch die Details an. Daher empfehle ich erst die Bilder zu betrachten, sich fragend, ob die Fehler erkannt werden. Relevante Stellen sind markiert.

Bildergalerie nach der DVAG-„Beratung“

Anbei Screenshots aus der „one size fits all” Pseudo-Lösung der Generali.

- Generali Police Übersicht

- Generali Police Fondsauswahl

- Generali Netto-Prämie undifferenziert

- Generali Police Prämienaufteilung

- Generali Police Garantie u. Rentenfaktor

- Generali Police Ablaufleistung und Rente

- Generali Police BU-Problem

Gegenüberstellung der Situationen

Schon anhand der Farben sollte klar sein, dass hier schwere Beratungsfehler gemacht wurden. So schwer und so viele, dass nicht von Zufällen gesprochen werden kann, sondern von niederträchtigem Betrug am Kunden.

Zwecks eines sinnvollen Vergleichs muss man zwei Seiten betrachten, die Kapitalanlage und die biometrischen Risiken.

Vergleich Berufsunfähigkeitsversicherung

| Nürnberger (Produkte kombiniert; vorher) | Generali / DVAG (nachher) |

| 184,54€ Brutto

139,37€ Netto 1.656€ Garantierte Rente + X€ Fondsüberschuss Rente (nicht garantiert) 1% Rentensteigerung + Fondsentwicklung |

227,88€ Brutto

127,88€ Netto[1] 1.500€ Garantierte Rente + 150€ Bonus + X€ Fondsüberschuss Rente (beide nicht garantiert) 0% Rentensteigerung + Überschuss bzw. Fondsentwicklung |

| ~19.000€ Steuerfreie Auszahlung (6%)[2]

Endalter der Leistung: 67 |

000.00€ steuerfreie Auszahlung

Endalter der Leistung: 60 |

| 635.904€ Garantierte Gesamtrentenleistung | 450.000€ Garantierte Gesamtrentenleistung |

| 8,97€ Garantierte BU-Rente pro 1€ Bruttobeitrag

11,88€ Garantierte BU-Rente pro 1€ Nettobeitrag |

6,58€ Garantierte BU-Rente pro 1€ Bruttobeitrag

11,72€ Garantierte BU-Rente pro 1€ Nettobeitrag |

Fazit Vergleich Berufsunfähigkeitsversicherung

Egal wie man es dreht und wendet, das Produkt der Generali ist massiv teurer. Und das, ohne zu berücksichtigen, dass hier eine Falschberatung vorliegt, weil das Generali Produkt mit 60 die Leistung einstellt. Mehr als die Hälfte aller Leistungsfälle treten ein und/oder dauern über das 60. Lebensjahr hinaus an. Dieses Wissen hat der Vertreter „Vermögensberater“ oben anwandt, um künstlich die Beiträge optisch günstiger zu gestalten. Nur: Der Kunde würde hier bis zu 185.000€ BU-Renten verlieren!

Würde man die Nürnberger auf das 60. Lebensjahr begrenzen, wären die Prämien nur halb so hoch! D. h. allein die Prämie der Generali sind fast doppelt so teuer. Hinzu kommt, dass die Investment-BU der Nürnberger noch eine steuerfreie Auszahlung von ca. 19.000€ bei 6% Fondsentwicklung auszahlt.

Berücksichtigt man die garantierte Rente, die kürzere Laufzeit sowie die nicht vorhandene steuerfreie Auszahlung der Generali, kostet das Generali Produkt der DVAG mehr als doppelt so viel!

Die Klauseln habe ich an dieser Stelle außen vorgelassen, da der Generali-Tarif gar nicht so schlecht ist. Er bewegt sich in etwa auf dem gleichen Niveau, womit beide oberes Mittelmaß sind. Natürlich haben eine Alte Leipziger, Die Bayerische oder HDI bessere Bedingungen, kosten aber auch mehr.

Vergleich Dread Disease / Schwere Krankheiten Vorsorge

Die Dread Disease Versicherung, welche bei schwerer Krankheit leistet, ist mit ca. 3.000€ Einmalleistung ein schlechter Witz. Entweder schließt man sowas richtig ab oder gar nicht! Daher erfolgt hier kein Vergleich, denn ein seriöser Berater würde sowas nicht verkaufen. Wie sowas richtig gemacht wird, kann man in meinem Fachartikel zur Dread Disease nachlesen.

Vergleich Todesfallschutz / Risikolebensversicherung

Die Risikolebensversicherung, also der Schutz der Hinterbliebenen für den Todesfall, leistet 80.000€ plus 8.000€ nicht garantierten Bonus und kostet 19,87€ Brutto pro Monat bzw. 238,44€ jährlich[3]. Mit gleichen Vertragsdaten ergibt sich die u. g. Auswahl:

| Jährlicher Zahlbeitrag Netto/Brutto | Versicherung |

| 090,00 € / 090,00 € | Zurich |

| 091,46 € / 147,51 € | Dialog |

| 091,79 € / 199,54 € | Europa |

| 091,93 € / 204,28 € | Hannoversche |

| 094,17 € / 162,45 € | Ergo |

| 100,00 € / 156,25 € | Württembergische |

| 105,40 € / 162,15 € | Allianz |

Auch hier ist die Generali massiv zu teuer! Sie kostet mehr als das Doppelte, wie der günstigste Alternativanbieter. Und die Zurich ist keine kleine Versicherung, sondern ein Weltkonzern. Die Generali ist 50% teurer als eine Allianz!

Da der VN weder Verpflichten hat, noch für Dritte Versorgungssicherheit garantieren muss, stellt sich die Sinnfrage, wofür er überhaupt einen Todesfallschutz in dieser Höhe benötigt.

Zusammenfassung Biometrische Risiken

Kurz und schmerzlos: Epic fail! Die Generali ist so viel teurer, dass sie nicht konkurrenzfähig ist. Hinzu kommen intransparente Angebote, die der Verbraucher nicht durchblickt und idF ein Verkäufer, der rücksichtslos seine Provisionsinteressen vor das Kundeninteresse gestellt hat. Der Kunde würde allein im Bereich der Biometrie ca. 30.000€ mehr bezahlen[4] sowie keine steuerfreie Auszahlung mehr erhalten. Insgesamt: Ein bezifferbarer Gesamtschaden von fast 50.000€; zzgl. der nicht bezifferbaren Mehrbeiträge, die eine BU bis 67 bei der Generali kosten würde.

Vergleich Altersvorsorge-Baustein

Hier wird es etwas schwieriger, weil eine Riester-Rente mit einer Privatrente nicht ohne weiteres vergleichbar ist, sondern Umrechnungen bedarf. Vereinfacht ausgedrückt bekommt die Riester-Rente eine Zulage sowie steuerliche Förderung, wird aber später nachversteuert. Die Privatrente bekommt vorne nichts geschenkt, hat aber später ein Steuerprivileg. Was besser ist, hängt vom Einzelfall ab.

Annahmen zu den Steuern

Es werden die Nettobeiträge nach Steuern verglichen, wobei im Rentenalter ein leicht niedrigerer Grenzsteuersatz[5] angewandt wird, weil fast niemand so viel Rente wie Erwerbseinkommen hat. Folgende Annahmen liegen zu Grunde:

| Erwerbsleben | Rente |

| 40.000€ Jahresbrutto | 18.000€ Jahresbrutto |

| 34,42% Grenzsteuersatz | 25,23% Grenzsteuersatz |

Die Inflation ist hier aus Vereinfachungsgründen außen vor. Außerdem hat der Vertreter „Vermögensberater“ keine vollständige Finanzplanung gemacht.

Meiner Einschätzung nach bzw. nach Simulationen von ProVotum, Morgen&Morgen sowie anderen Anbietern sind diese zwei Produkte bei 4% Rendite über 30 Jahre Zeitraum anzusiedeln.

Die Generali rechnet mit 6% Rendite. Das halte ich für ein Produkt mit 50% Garantie-Komponente zwar für etwas zu hoch, genauso wie für die Riester der Alte Leipziger, aber da es ähnliche Produkte sind, vergleichen wird einfach diesen Wert.

Würden wir niedrigere Werte vergleichen, z. B. 2% oder 4% Rendite, würde die Generali noch schlechter abschneiden, weil der Steuernachteil der Riester-Rente weniger ins Gewicht fallen würde.

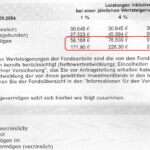

Vergleich Altersvorsorge vor Steuern

| Riester-Rente Alte Leipziger

FR50 |

Privatrente Generali

Vermögensaufbau & Sicherheitsplan |

| Dynamischer 3-Topf-Hybrid

0,9% Rechnungszins mit Erhöhungsoption AVB mit Bedingungsverbesserungen |

Statischer 2-Topf-Hybrid (klassische Police mit Fondsüberschussbeteiligung)

0,25% Rechnungszins, keine Erhöhungsoption AVB liegen nicht zur Einsicht vor |

| 110,00€ Brutto-Zahlbeitrag vor Steuern

072,14€ Netto-Zahlbeitrag nach Steuern[6] |

152,17€ Brutto-Zahlbeitrag vor Steuern

152,17€ Netto-Zahlbeitrag nach Steuern |

| 052.211€ Garantie-Summe

146,38€ Garantie-Rente 156.532€ mit 6% Wertentwicklung 581,93€ Rente bei 6% Wertentwicklung |

023.347€ Garantie-Summe

049,96€ Garantie-Rente[7] 097.205€ mit 6% Wertentwicklung 287,10€ Rente bei 6% Wertentwicklung |

| 25 Jahre Rentengarantiezeit

22,43€ Rentengarantiefaktor (garantiert) 28,04€ Rentengarantiefaktor (ÜSB) |

Xx Jahre Rentengarantiezeit (nicht vorliegend)

21,40€ Rentengarantiefaktor (garantiert?)[8] 16,09€ Rentengarantiefaktor (ÜSB) |

| 0,48% jährliche Fondskosten

10x Fonds inkl. ETFs |

2,09% jährliche Fondskosten[9]

01x Fonds exkl. ETFs (ggf. mehr möglich) |

Die Betrachtung vor Steuern liefert ein vernichtendes Ergebnis. Die Generali ist brutal teuer! Selbst ohne Berücksichtigung der Fondskosten, kann die Generali nicht mithalten. Wenn man jetzt noch bedenkt, dass die 1,5% zusätzliche Fondskosten ausgleichen müssen, kann man das hier nur als Geldvernichtung bezeichnen. Die Alte Leipziger muss für 6% Rendite nach Fondskosten eine Marktrendite von 6,5% schaffen. Die Generali müsste für 6% Rendite nach Fondskosten eine Marktrendite von 8,0% erwirtschaften. Sportlich, wenn man die Garantie-Komponente bedenkt.

Vergleich Altersvorsorge nach Steuern

| Riester-Rente Alte Leipziger

FR50 |

Privatrente Generali

Vermögensaufbau & Sicherheitsplan |

| 052.211€ Garantie-Summe

039.038€ nach Steuern 039.038€ nach Steuern & GKV |

023.347€ Garantie-Summe

023.347€ nach Steuern 023.347€ nach Steuern & GKV[10] |

| 156.532€ mit 6% Wertentwicklung

117.039€ nach Steuern 117.039€ nach Steuern & GKV[11] |

097.205€ mit 6% Wertentwicklung

087.423€ nach Steuern 080.056€ nach Steuern & GKV[12] |

| 146,38€ Garantie-Rente

109,45€ Garantie-Rente nach Steuern 109,45€ Garantie-Rente nach Steuern & GKV |

049,96€ Garantie-Rente[13]

047,82€ Garantie-Rente nach Steuern[14] 047,82€ Garantie-Rente nach Steuern & GKV[15] |

| 581,93€ Rente bei 6% Wertentwicklung

435,11€ Garantie-Rente nach Steuern 435,11€ Garantie-Rente nach Steuern & GKV |

287,10€ Rente bei 6% Wertentwicklung

274,79€ Garantie-Rente nach Steuern 274,79€ Garantie-Rente nach Steuern & GKV |

Auf die tabellarische Darstellung von Rentenverläufen inklusive Berechnung des internen Zinsfußes wird verzichtet, weil dieser Aufwand nicht notwendig ist, um den Nachteil der Generali zu erkennen, der schon vom ersten Monat an deutlich wird…

Fazit Vergleich Altersvorsorge

Für mehr als den doppelten Sparbeitrag nach Steuern gibt es bei der Generali einige zehntausend Euro weniger Ablaufleistung bzw. Rente!

Völlig egal, welchen Wert man sich anschaut, die Generali ist aufgrund der hohen Kosten auch hier nicht mal ansatzweise Konkurrenz fähig. Fast 30.000€ Mehrprämien nach Steuern für weniger Ablaufleistung oder geringere Renten bei schlechteren Vertragsbedingungen.

Besonders bittere Ironie: Die Riester-Rente der Alte Leipziger war zum Kündigungszeitpunkt vier Jahre alt und hatte bei ca. 7.000€ Einzahlung[16] ein Vertragsguthaben von ca. 11.000€. Das entspricht einer Kapitalsteigerung des Eigenkapitals von ca. 40% binnen vier Jahren. Mir erschließt sich nicht, wie man das Kaputtreden kann, zumal der DVAG-Vertrag mehrere Jahrzehnte benötigt, bis man die Beiträge zurückbekommt.

Falls der (DVAG-)Vertreter „Vermögensberater“ sich jetzt wundert, wie das geht: Kostengünstige Verträge können das! Wenn der Vermittler dann noch auf die Abschlussprovision verzichtet, weil er einen treuen Kunden (ein BU-Abschluss + alle Sachversicherungen) nicht mit Gebühren überziehen mag, kommt sowas dabei heraus…

Fazit „Beratung“ durch die DVAG

Es gibt keine freundliche Bezeichnung für das, was der Vertreter der Sekte aus Frankfurt am Main hier abgezogen hat. Das Ergebnis der DVAG-„Beratung“ lässt sich in einem Wort zusammenfassen: Beschiss!

Berechnung Vermögensschaden im Garantie-Fall

Hätte der Kunde nicht kurz vor Ablauf der Widerrufsfrist kalte Füße bekommen, hätte er im Garantie-Fall folgende Summen verloren.

| Vermögensschaden | Herkunft |

| 30.000€ | Biometrie-Mehrbeiträge |

| 19.000€ | Biometrie-Auszahlung der Investment-BU |

| 30.000€ | Altersvorsorge-Mehrbeiträge |

| 16.000€ | Altersvorsorge-Garantiesummendifferenz |

| 95.000€ | Gesamtverlust |

Hinzu kommen 185.000€ Verlust garantierter BU-Renten.

Berechnung Vermögensschaden bei 6% Wertentwicklung

Wenn wir jetzt die 6% Wertentwicklung zu Grunde legen, hätte er folgende Summen verloren.

| Vermögensschaden | Herkunft |

| 30.000€ | Biometrie-Mehrbeiträge |

| 19.000€ | Biometrie-Auszahlung der Investment-BU |

| 30.000€ | Altersvorsorge-Mehrbeiträge |

| 37.000€ | Altersvorsorge-Differenz bei 6% |

| 116.000€ | Gesamtverlust bei 6% Wertentwicklung |

Hinzu kommen 185.000€ Verlust garantierter BU-Renten.

Der Kunde hätte also im besten Fall „nur“ 95.000€ verloren. Wenn sich die Fonds gut entwickeln, hätte er durch die nachteiligen Produkte noch mehr Geld verloren, 116.000€ bei 6% Wertentwicklung.

Unter der Berücksichtigung, dass sowohl der Vertreter „Vermögensberater“ als auch die DVAG und Generali bis heute die Herausgabe der Beratungsdokumentation sowie der Angebote und Antragsdurchschriften verweigern, kann das nur als Betrug bezeichnet werden.

Nebenkriegsschauplätze

Das war – man mag es kaum glauben – der sachliche Teil. Ein Betrug, so wie er oben bewiesen ist, kann nur stattfinden, wenn ein Verkäufer lügt. Daher seien hier einige der Aussagen angehangen, die gegenüber dem Kunden sowie dessen Lebensgefährtin getätigt wurden. Man sehe mir nach, dass ich hier etwas flapsiger im Tonfall werde, weil es sich teils schlicht um widerlegbare Falschaussagen handelt. In Anbetracht der o. g. Zahlen ist das hier nur der Tropfen auf dem heißen Stein.

Grenzwertige sowie falsche Aussagen des DVAG-Vertreters „Vermögensberaters“

Ursprünglich war ich wütend auf den VN, da ich mir nicht erklären konnte, wie man so doof sein kann. Dann fiel mir ein, wer die „Beratung“ durchführte, und dass es daher nicht 100% sauber zugegangen sein kann. Ein paar der angeblich geäußerten Aussagen seien auszugsweise dargestellt, sowie kurz kommentiert.

02xBU-Verträge bei der gleichen Versicherung seien nicht möglich und Betrug

Der Vertreter „Vermögensberater“ verkennt hier, dass es sich um zwei rechtlich eigenständige Verträge handelt. Diese Summenversicherungen kommen zur Auszahlung, wenn im Rahmen der Beantragung die Annahmerichtlinien nicht verletzt wurden. Sprich es darf keine vorvertragliche Anzeigepflicht begangen werden, wie er es selbst getan hat.

Außerdem offenbart es ein mangelndes Verständnis der eigenen Produktwelt, denn einer guten BU-Versicherung sind Optionsrechte innewohnend, mit denen man später seinen Schutz erhöhen kann. Diese sog. Nachversicherungsgarantien oder Optionsrechte begründen immer (!) einen rechtlich eigenständigen Vertrag mit eigener Vertragsnummer.

So auch im Hause der Generali, sowie deren Vorgänger der AachenMünchener. Hätte der Vertreter „Vermögensberater“ sich je gut um seine Kunden gekümmert, müsste er das aus der täglichen Beratungspraxis wissen. Entweder er hat mangelnde Produktkenntnisse oder lügt. Beides ist schlecht!

Versicherungsmakler könnten nicht alle Produkte kennen

Stimmt. Muss man aber auch nicht. Viele reichen. Viele sind immer noch mehr als die Produktpalette eines Vertreters.

Einfacher Vergleich: Was nutzt es, dass der Vertreter gut im Umgang mit dem Schraubendreher ist, wenn man eine Rohrzange benötigt? Du bestellst auch keinen Schreiner, um dein Auto zu reparieren!

Versicherungsmakler seien nur auf Provision aus

Mit Verlaub, diese Aussage ist aus dem Munde eines Strukturvertrieblers geradezu lächerlich! Natürlich bekommt ein Versicherungsmakler eine Provision, so wie der Vertreter „Vermögensberater“ auch. Darin unterscheiden Sie sich nicht. Bis auf den Punkt, dass ein Versicherungsmakler von seiner Provision leben kann, während der Struki ein Vielfaches verkaufen muss oder Leute ranschaffen muss, die für ihn anschaffen gehen. Konkrete Zahlen kann man in meinem Artikel über Provisionen nachlesen.

Alternativ kann und darf ich auf Honorarbasis beraten. Das geht bei der DVAG nicht ohne Weiteres. Verbraucherschützer sowie Hochschulen empfehlen das gegenüber der Provisionsberatung! Und im Bereich der Altersvorsorge ergibt das auch absolut Sinn!

In Hinblick auf die Produktkosten macht es bei der Provision keinen Unterschied, denn diese werden immer von Großvertrieben bestimmt. Beim Versicherungsmakler ist es der Pool. Beim der DVAG die DVAG selbst, welche Pool-Funktionen übernimmt. In der Spitze bekommen diese Großvertriebe ungefähr das Gleiche und bdaie mehr, als sie an die Berater ausschütten, da Sie davon Backoffice, Software etc. bezahlen. Der Unterschied ist, dass die Pools nur ca. 10% der Provision als ihren Anteil einbehalten, während die DVAG ungefähr die Hälfte einbehält. Glauben die Vertreter der Strukturvertriebe nicht, ist aber die Wahrheit. Man könnte die Provisionstableaus vergleichen…

Hier ist die Kritik obendrein fehl am Platze, denn die Verträgen waren alle aus der sog. Stornohaftung raus bzw. die Riester-Rente war ohne Abschlussprovision. Ich hätte daher kein Provisionsstorno erhalten. Aber die lukrativen Sachverträge (laufende Bestandsprovision) war ich bereit in dessen Betreuung zu geben. Wie verlogen!

Konzeption schlägt Kondition

Dieser – mit Verlaub – Scheißdreck kann nur von Leuten geäußert werden, welche überteuerten Blödsinn mit Euphemismen zu tarnen versuchen. Diese Vertriebslüge ist so abgedroschen, dass sie einen eigenen Artikel wert wäre. In Anbetracht der o. g. Zahlen stellt sich die Frage, welches Konzept dem zu Grunde lag?

Nur um mal ein paar Kurzargumente aufzuführen, warum das Blödsinn ist:

- Mit Denkmalschutzimmobilien, Stiftungen, Firmenbeteiligungen etc. kann man irre viel Geld verdienen. Nur leider sind diese Konzepte dem Normalverbraucher idR nicht zugänglich, denn er kann sie sich nicht leisten (Kondition).

- Nichts spricht gegen gute Kondition mit guter Konzeption, denn es schließt sich nicht aus.

- Bei gleich guter Konzeption siegt die bessere Kondition.

- Bei vereinheitlichen Produkten geht es nur noch um die Kondition.

Wer mit solchen Verkaufs-Parolen ankommt, versucht überteuerte Angebote schönzureden. Glauben Sie nicht? Wenn der Supermarkt plötzlich mehr Geld für die Kombination an Lebensmitteln anstatt des Einzelpreises verlangt, weil man konzeptionell ein Gericht daraus kochen kann, würden Sie das freiwillig teurer einkaufen? Eben!

Die DVAG wäre unabhängig

Auf den Visitenkarten und Dokumente sind ganz viele bunte Logos der Generali-Gruppe abgebildet, z. B. Badenia, Advocard, DWS etc., um so den Anschein von Unabhängigkeit zu erwecken. Im Gespräch wird das nicht geradegerückt. Stattdessen wird behauptet, dass man in der Produktauswahl frei sei. Klar, nur was nützt das, wenn man aus einer schlechten Palette auswählen kann? Advocard mal außen vor, da gibt es ein paar echt gute Tarife!

Aber am Ende hilft ein Blick ins Impressum: https://www.dvag.de/dvag/impressum.html

„Nur“ Vertreter. Nicht unabhängig. Und so beschämt, dass man nicht einmal ehrlich seinen Status preisgibt, sondern sich mit Fantasietiteln wie Vermögensberater versucht abzuheben. Viele Vertreter machen gute Arbeit und sind stolz auf Ihren Beruf. Schade, dass man bei der DVAG nicht zu seiner Arbeit stehen kann, denn deren Vermögensberater sind „NUR“ Vertreter, nicht mehr aber oft weniger!

Die Verkäufer der DVAG sind nur (Handels-)Vertreter. Sie steht nicht im Lager des Kunden. So steht es unmissverständlich im Gesetz.

Riester wird versteuert aber die neue Lebensversicherung nicht

Das ist nur halb wahr. Korrekt ist, dass Riester eine nachgelagerte Besteuerung hat, jedoch mit einem Privileg der Steuerfreiheit auf den Krankenversicherungs-Beitrag. Hinzu kommt eine Steueralternative über das Wohnförderkonto, falls gebaut würde.

Die sog. Schicht 3 Lebens- oder Rentenversicherung hat Steuerprivilegien wie die Ertragsanteilsbesteuerung oder die hälftige Ertragsanteilbesteuerung (ehemaliges Halbeinkünfteverfahren). Hinzu kommen Kosten für die Krankenversicherung. Das ist keinesfalls steuerfrei, sondern nur Steuer begünstigt. Beides kann man gegenrechnen, wie in der Gegenüberstellung geschehen. Per se ist keines besser oder schlechter, sondern es kommt immer auf den Einzelfall an.

Dass originär eine falsche Berechnung zu Gunsten der DVAG erfolgte, muss „Zufall“ gewesen sein. Es wurden die Prämien für die Biometrie-Bausteine im Rahmen des Steuerprivilegs berücksichtigt. Das ist falsch, denn nur die Prämien für die Altersvorsorge werden im Rahmen der hälftigen Ertragsanteilbesteuerung berücksichtigt.[17]

Einer der vielen „Einzelfälle“, die sich nicht erklären lassen…

Die DVAG wäre nicht wirtschaftlich erfolgreich, wenn sie schlecht wäre

Seit wann haben Ehrlichkeit, Kompetenz und Einkommen eine lineare Abhängigkeit? Bernhard „Bernie“ Madoff hat ca. 50 Milliarden Euro vernichtet. Die Infinus Gruppe hat über 20 Jahre fast eine Milliarde Euro vernichtet. Die P&R Gruppe hat mit Containern hat über fast 60 Jahre ein Schneeballsystem am Leben erhalten und ca. 20 Milliarden Euro vernichtet. S&K haben mit ihren falschen Immobilien 400 Millionen verbrannt.

Wirtschaftlich erfolgreich waren die alle. Zeitweise. Nur nicht redlich. Außerdem würde der Erfolg einer Firma nichts über die mangelnde charakterliche Eignung einer Person aussagen. Sieht man auch an fragwürdigen Personen, bspw. Carsten Maschmeyer, der zu seiner Zeit erfolgreicher als die DVAG war, jedoch haufenweise Dreck am Stecken hat, wie seit Jahrzehnten berichtet wird.

Verstoß gegen VVG-InfoV, VVG, VersVermV & UWG

Bitte was? Die o. g. Gesetze regeln, wie ein Versicherungsvermittler auftreten muss, was er liefern muss, nicht verschweigen darf und nicht machen darf. Gegen folgende Punkte hat der Vertreter „Vermögensberater“ verstoßen:

- Status als Vertreter nicht kenntlich gemacht

- Falschaussagen zu Wettbewerbern und den Produkten

- Üble Nachrede gegenüber Wettbewerbern

- Beratungsdokumentation nie ausgehändigt, auch auf Nachfrage nicht

- Angebots-Kopie nie ausgehändigt, auch auf Nachfrage nicht

- Antragsdurchschrift nie ausgehändigt, auch auf Nachfrage nicht

Diese Dokumente werden wir mit BaFin- und Vorstandsbeschwerde anfordern…und bekommen.

Fazit: Falschberatung des DVAG-Vertreters „Vermögensberaters“

Kann es einen anderen Rückschluss geben, außer dass hier ein weiterer Kunde beinahe Opfer eines Strukturvertriebs wurde?

Mich interessiert, welche Stellungnahme der Verkäufer der DVAG abgibt. Auch die Stellungnahme seines Strukturobersten wäre spannend. Gleiches gilt für die Generali sowie deren Vorstand. Schön wäre auch, wenn der Kunde und ich endlich die geforderten Unterlagen bekommen würden. Schließlich steht das im Gesetz! Aber vermutlich kommt viel „blabla“, der auf einen weiteren von tausenden „Einzelfällen“ verweist…

Der BaFin wird der Fall gemeldet, aber die werden auch nur mit dem Finger wedeln, dabei „Du, Du, Du pöser Pube!“ murmelnd. Ist es nicht schön zu sehen, dass der Verbraucherschutz in Deutschland funktioniert, statt von der Finanzlobby manipuliert zu werden?

Fußnoten

- 100€ Netto-Abzug von 102,11€ Gesamtabzug, da in der Police nicht auf die Einzel-Produkte aufgeschlüsselt ↑

- Der Betrag enthält leichte Rundungsdifferenzen, da via Approximation berechnet ↑

- Hier müsste ein Nettoabzug vorgenommen werden, den ich aber fast vollständig bei der BU angebracht habe, damit es leichter vergleichbar ist. Die Alternativprodukte sind soviel günstiger, dass der fehlende Abzug hier keine Rolle spielt. ↑

- Gleiche Leistung unterstellend. Die Mehrprämie für die verkürzte Laufzeit ist hier noch gar nicht berücksichtigt! ↑

- https://www.bmf-steuerrechner.de/ekst/eingabeformekst.xhtml ↑

- Eigentlich müsste die Steuererstattung immer im Folgejahr erfolgen, wurde aus Vereinfachungsgründen aber im gleichen Jahr angesetzt. ↑

- 23.347€ Garantiesumme : 10.000€ x 21,40€ = 49,96€ Garantie-Rente ↑

- Zu den Rentenfaktoren, der Anpassung, der Treuhänderklausel etc. lagen keine Unterlagen vor, daher wurde zu Gunsten der DVAG gemutmaßt. ↑

- Es gibt keine Informationen auf neutralen Plattformen (z. B. Onvista, wpfm, etc.), sondern nur interne Infos der Generali, bspw. https://www.generali-investments.de/uploads/acd5449c-957b-7f9f-6281-760aa617d628/Factsheet_Generali_Exklusiv_Fonds_S.A._SICAV_RAIF_15.09.2022.pdf ↑

- Nein, kein Rechenfehler. Aufgrund der hälftigen Ertragsanteilbesteuerung (ex Halbeinkünfteverfahren) sind überteuerte Verträge, wie in diesem Fall steuerfrei. Außerdem fallen auf die private Renten bei sog. freiwillige versicherten KVdR-Rentnern keine GKV-Beiträge an. ↑

- Eine Riester-Rente kann nur zu 30% auf einen Schlag ausgezahlt werden, der Rest muss als Rente ausgezahlt werden. Daher handelt es sich hier um einen technischen Vergleich. ↑

- Der GKV-Beitrag muss eigentlich über 120 Monate in Abzug gebracht werden. Daher handelt es sich hier um einen technischen Vergleich zwecks einheitlicher Darstellung. ↑

- 23.347€ Garantiesumme : 10.000€ x 21,40€ = 49,96€ Garantie-Rente ↑

- 17% Ertragsanteilbesteuerung im 67. Lebensjahr ↑

- 19,00% GKV mit Zusatzbeitrag inkl. SPV ↑

- Inklusive ca. 1.500€ Guthabenübertragung aus einem mit 0,2% verzinsten Riester-Banksparplan. ↑

- https://www.gesetze-im-internet.de/estg/__22.html ↑