Was ist eine Dread Disease bzw. Schwere Krankheiten Vorsorge?

Bei der Dread Disease (kurz DD) bzw. Schwere Krankheiten Vorsorge (kurz SKV) handelt sich um ein Hybridprodukt zur Absicherung von biometrischen Risiken, das Leistungen aus dem Bereich der Krankenversicherung und Lebensversicherung kombiniert. Bei den verschiedenen DD-Anbietern gibt es Listen mit „Krankheiten“, die versicherbar sind. Die Formulierung „Krankheit“ ist dabei irreführend, denn Leistungsauslöser ist korrekt. Denn es gibt andere Schicksalsschläge wie z. B. den Herzinfarkt, den Schlaganfall, einen Unfall, Pflegebedürftigkeit oder Probleme mit der Wirbelsäule, die versicherbar sind. Es ist mehr als nur eine Krebsversicherung, viel mehr! Dazu beispielhafte Leistungsauslöser:

Wenn eine der definierten Leistungsauslöser (idR eine Erkrankung mit festgelegtem Schweregrad) in deinem Leben auftritt, dann bekommst Du eine steuerfreie Einmalzahlung, zur freien Verwendung! Steuerfrei, da es eine reine Risikoabsicherung ist!

Bedingungen: es muss eine Erkrankung aus der Liste deiner Versicherung sein UND Du musst die Karenzzeit überleben. Die liegt in der Regel zwischen 14 bis 30 Tagen. Wenn dein Partner beispielsweise die Diagnose „Krebs“ bekommt, dann musst dieser – je nach Anbieter – 14 bis 30 Tage überleben, dann wird die versicherte Leistung wird ausgezahlt. Als einmalige Summe.

Zur Erinnerung: steuerfrei!

Der Ablauf ist wie unten in der Grafik dargestellt.

DD Ablauf Leistungsfall

Die DD-Versicherung kann mit zusätzlichen Bausteinen erweitert werden, beispielsweise Leistungen bei psychischen Beeinträchtigungen oder Erwerbsminderung. Bei einigen Anbietern ist sogar ein lebenslang laufender Vertrag möglich, was sich aber meist nur für junge Kunden lohnt. Anmerkung: Seit 2023 bietet keine DD-Versicherung mehr lebenslange Verträge für Neukunden. Leider!

Die Verträge sind für Privatpersonen sowie Firmen verfügbar. Bei Firmen wird sie als Keyman-Police oder Schlüsselkraftversicherung bezeichnet, was steuerliche Gestaltungsspielräume eröffnet.

Die Dread Disease ist seit 1993 auf dem deutschen Markt verfügbar, wobei sie international schon lange bekannt ist. Speziell in Asien genießt sie große Beliebtheit. Dort ist die DD bzw. SKV auch unter dem Namen Trauma oder Critical Illness Insurance (kurz CI) bekannt. Beide Termini finden in Deutschland keine Anwendung. Die Dread Disease genießt in Deutschland steigende Beliebtheit, was vor allem an den Problemen der Berufsunfähigkeitsversicherung liegt.

Was sind die Leistungsauslöser?

Das hängt von der jeweiligen Versicherung ab. Die Anzahl der versicherten Leistungsauslöser ist höchst unterschiedlich, wobei eine quantitative Bewertung keinen Sinn ergibt, weil manche Gesellschaften z. B. verschiedene Krebsarten separat auflisten, um optisch umfangreicher zu wirken. Dabei lässt sich die Dread Disease generell in sechs Gruppen einteilen, wobei dies keine einheitliche Definition ist.

DD Leistungsgruppen

Wie wichtig ist es möglichst viele Krankheiten abzusichern?

Auch die sogenannten „Spezialvergleiche“ einiger Anbieter helfen wenig, da der medizinische Laie (was für die Mehrheit aller Kunden gelten dürfte) das nicht beurteilen kann. Besser ist es verschiedene Szenarien zu beschreiben und zu fragen, wie Du in diesen abgesichert sein willst. Daraus leitet sich dein Versicherungsbedarf ab, dessen Lösung eine bestimmte DD-Versicherung sein kann. Entweder alleine oder als Kombination, z. B. die Kombination mit einer Unfallversicherung sowie einem Krankentagegeld.

Es gibt Lösungen sowie tabellarische Übersichten. Aber ich bitte um Verständnis, dass ich diese nur meinen Kunden zeige! ;)

Vereinzelt kommt das Gerücht auf, dass eine besonders präzise oder besonders weite Definition für den Kunden von Vorteil wäre. Weder noch ist korrekt, da beispielsweise eine Krankheit mehrfach genannt werden kann, wenn man unterschiedliche Begriffe oder kleine Modifikationen verwendet.

Zudem spielt nicht die Anzahl der Erkrankungen die zentrale Rolle, sondern die Frage, wie hoch deren Eintrittswahrscheinlichkeit ist. Das nennt man Inzidenz und wird pro n-Fälle je 100.000 Einwohner gemessen. Wenn es eine sinnvolle nummerische Messung gäbe, müsst die Summe aller Inzidenzen verglichen werden. Aber aufgrund unterschiedlicher Datenverarbeitungen sind hier nur Schätzwerte möglich.

Die absolute Anzahl der Erkrankungen ist Augenwischerei.

Die nächste Kritik wäre, dass man prüfen müsste, wie hoch das Kostenrisiko bzw. die Ausfallwahrscheinlichkeit des Versicherten ist, da nicht jede Erkrankung hier gleich ist.

Ergibt eine Dread Disease Sinn?

Wenn die Dread Disease bzw. Schwere Krankheiten Vorsorge als Produkt unterrichtet wird, dann stellt ein guter Dozent eingangs immer zwei Fragen:

Wie viele Menschen kennst Du, die berufsunfähig waren?

Wie viele Menschen kennst Du, die Krebs hatten?

Die Rückmeldungen sind immer gleich! Natürlich ergibt die DD Sinn, sowohl als Einzellösung, als Ergänzung zur Berufsunfähigkeitsversicherung oder teils sogar als Alternative zu dieser!

Die Frage der Sinnhaftig kann man beantworten, wenn man sich anschaut, wie viele Fälle pro Jahr für bestimmte Erkrankungen auftreten?

Wie viele schwere Erkrankungen gibt es pro Jahr in Deutschland?

Die Quelle für die o. g. Zahlen ist der AOK Gesundheitsatlas in bundesweiter Ausführung. Kurzum: Es kann jeden treffen, womit der Sinn einer Dread Disease Versicherung außer Frage stehen sollte. Die Frage ist nur, für wen und wie ausgesaltet?

Wer ist die Zielgruppe? Für wen eignet sich die Dread Disease?

Theoretisch für jeden, jedoch sollte in der Praxis differenziert werden. Die Zielgruppe umfasst Personen, die bei einem schweren Schicksalsschlag (bspw. Krebs, Herzinfarkt, Schlaganfall) eine steuerfreie Auszahlung wollen, um davon entweder eine medizinische Heilbehandlung zu bezahlen oder eine Zeit lang den eigenen Lebensunterhalt zu finanzieren.

DD Zielgruppen

Die DD-Versicherung eignet sich für Menschen, die aus verschiedenen Gründen keine BU-Versicherung bekommen können oder sich nicht leisten wollen. Unbenommen ist die Berufsunfähigkeitsversicherung die Vollkasko-Lösung. Nur leider bekommt nicht jeder einen Vertrag, beispielsweise weil die Gesundheitsfragen sehr hart sind oder der Beitrag sehr hoch. Mancher kann oder will sich keine Berufsunfähigkeitsversicherung leisten.

Speziell bei körperlich tätigen Berufen wie dem Handwerker, dem Polizist, der Krankenschwester etc. bietet die DD-Versicherung oft Beitrags-Vorteile durch niedrigere Versicherungsprämien! Das klare Leistungsversprechen schafft schnelle Klarheit im Leistungsfall! Alle der u. g. Berufe erhalten bei der Dread Disease in der Regel ein in Relation kostengünstigeres Angebot als bei einer Berufsunfähigkeitsversicherung.

Anbei beispielhafte Berufe, für die sich eine Dread Disease Versicherung lohnt. Teilweise mit echten Leistungsfällen.

Letztlich kann ein jeder eine Dread Disease Versicherung abschließen und sollte auch darüber nachdenken, wie die fast 150 echten Kundenbeispiele zeigen:

150 echte (!) Dread Disease Leistungsfälle (aufklappbar)

Und wer aufgrund der Risikoprüfung und den Gesundheitsfragen keine vollwertige Berufsunfähigkeitsversicherung bekommt, hat hier eine zweite Chance um sich einen hochwertigen Teilkasko-Schutz zu kaufen.

Für Familien mit Kindern lohnt ein Vertrag mehrfach, da so ein hochwertiger Schutz für die gesamte Familie erreicht wird, weil Kinder kostenfrei mitversichert sind.

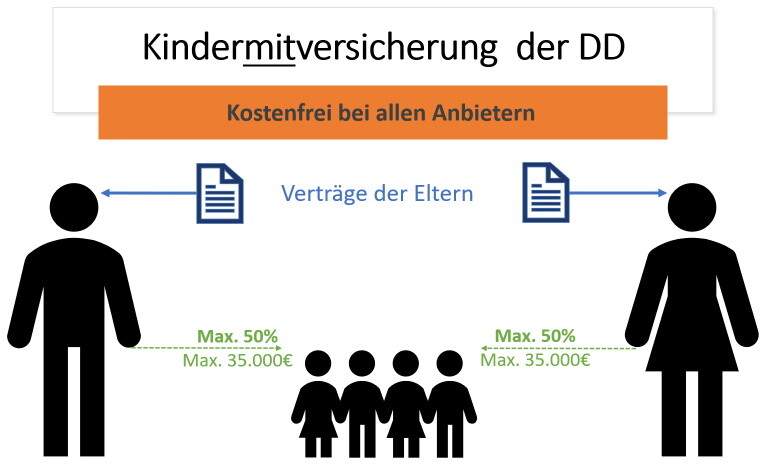

Wie sind Kinder versichert?

Bei den meisten DD-Versicherungen sind Kinder bis zum 18. Lebensjahr kostenfrei bis zu 50% der Versicherungssumme (meist begrenzt auf 35.000€ pro Vertrag) mitversichert.

DD Kinderversicherung

Hat also jeder Elternteil eine DD-Versicherung, dann ist jedes Kind zweimal versichert, bekommt also die doppelte Summe. Theoretisch könnte man die Anzahl der Verträge der Erwachsenen dahingehend optimieren, dass die Kinder noch besser abgesichert würden, aber das ließe sich durch konkrete Produkte für die Kinder effizienter absichern. Als Mitnahmeeffekt ist die kostenfreie Kinderversicherung gut, aber sie ist meistens kein Grund, um mehrere schwere Krankheiten Vorsorge Verträge pro Person zu unterhalten.

Was sind die Vorteile eine Dread Disease Versicherung?

Das Produkt ist einfach, da klar greifbare Leistungsauslöser definiert sind. Wie viele Menschen kennst Du, die berufsunfähig geworden sind? Wie viele Menschen kennst Du, welcher Krebs, einen Herzinfarkt, Schlaganfall, Verbrennungen, oÄ. hatten? Eben!

Der Leistungsauslöser einer DD-Versicherung ist sehr klar definiert. Es gibt keine großen Interpretationsspielräume. Es gibt eine Diagnose, Du musst ein paar Tage überleben, dann gibt es die steuerfreie Einmalzahlung!

Wenn die Vorteile in einer Tabelle betrachtet werden, dann sieht es so aus:

Was sind die Nachteile der DD-Versicherung?

Einige der Vorteile können auch als Nachteil ausgelegt werden.

Zwar gibt es eine steuerfreie Einmalzahlung, aber keine Rente. Bei einem Anbieter lässt sich das Problem lösen, bei den meisten anderen leider noch nicht. Je älter Du wirst, umso wertvoller ist die Einmalzahlung im Vergleich zur Rente. Je kürzer dein Krankheitsverlauf (z. B. Krebs) bzw. deine Restjahre bis zur Rente sind, umso wertvoller ist die Einmalzahlung im Vergleich zur Rente. Am Beispiel von Krebs wäre die DD vermutlich lukrativer als die BU, denn die Diagnose genügt und Krebs führt entweder zum Tod oder wird binnen kurzer Zeit geheilt. Eine lange BU-Rente ist hier nicht zu erwarten. Hast Du hingegen einen Autounfall, weshalb Du Invalide bist, leistet die BU länger als die DD. Deshalb sind eine Unfallversicherung sowie ein Krankentagegeld unverzichtbare Ergänzungen zur Dread Disease!

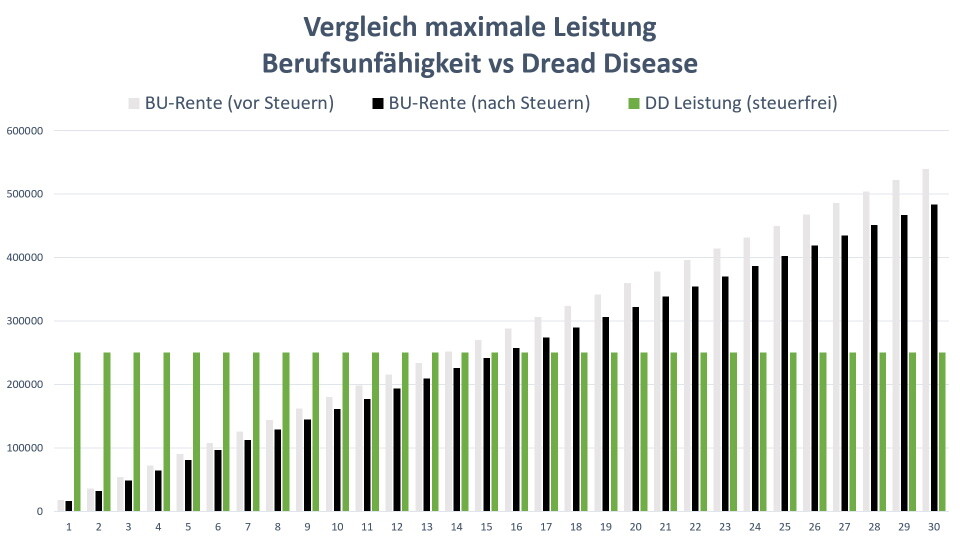

Im Vergleich zur Berufsunfähigkeit kann die DD besser oder schlechter sein, wie das u. g. Beispiel einer 37 Jahre alten Person zeigt. Verglichen wurde eine BU-Rente iHv 18.000€ jährlich (1.500€/Monat) im Vergleich zu 250.000€ Einmalleistung einer Dread Disease. Beides ohne Dynamik sowie beides mit gleichem Beitrag. Das u. g. Beispiel zeigt schön, dass die BU besser sein kann, aber nicht muss. Je älter Du wirst, umso eher lohnt sich die Dread Disease. Und wenn dein BU-Grund nicht dauerhaft ist (z. B. ein Krebs), dann lohnt die DD auch eher.

DD Summenverlauf Vgl BU

Da es sich um einen Teilkasko-Schutz handelt, ist es nur bedingt mit der BU-Versicherung vergleichbar, weshalb die Empfehlung situativ gilt. Bei manchen Leuten ist die DD-Versicherung besser, bei manchen schlechter. Es hängt vom Einzelfall ab. Wichtig ist, dass Du als Ergänzung eine Unfallversicherung sowie ein Krankentagegeld versicherst, um die Lücken zu minimieren!

Manchmal ist der Beitrag für die Teilkasko-Lösung günstiger, manchmal ist er es nicht. Pauschalaussagen sind nicht möglich, denn – Du ahnst es – es hängt vom Einzelfall ab. Für Schreibtischtäter (z. B. Ingenieur, Arzt, Betriebswirt) ist die BU manchmal die opportun günstigere Lösung.

Der größte Nachteil sind die Wartezeiten, die für einige Erkrankungen gelten. Für Krebs, Multiple Sklerose, Osteoporose oder Herzerkrankungen (z. B. Herzinfarkt) ist das üblich. So heißt es zum Beispiel bei der Canada Life wie folgt:

Bitte beachten Sie, dass die in Anlage 1 zu den Versicherungsbedingungen der Schweren Krankheiten Vorsorge in Nr. 3 (schwere Krankheit „Krebs“), Nr. 4 (schwere Krankheit „Bypassoperation der Herzkranzgefäße“) und Nr. 5 (schwere Krankheit „Angioplastie am Herzen“) vereinbarten von 6 bzw. 3 Monaten erst mit Beginn des Versicherungsschutzes (siehe §14 Absatz 1 der Versicherungsbedingungen) zu laufen beginnen; also frühstens mit Zugang des Versicherungsscheins.

Diese Klausel ist als Scheiße zu klassifizieren! Warum? Nicht etwa wegen der Wartezeiten, denn das ist fair kommuniziert und wird von anderen Anbietern auch gemacht. Es geht um etwas ganz anderes, nämlich, dass die Fristen für die Wartezeiten frühestens mit Zugang des Versicherungsscheins zu laufen beginnen soll. Diese Klausel benachteiligt den Kunden, denn wofür gibt es technischen und materiellen Versicherungsbeginn, wenn die Versicherung mit Klausel zum Nachteil des Kunden die Wartezeit abdingen will? Wenn die Canada Life trödelt, kann es zum Nachteil des Kunden erfolgen. Leider verstößt diese Klausel nicht gegen §10 VVG Versicherungsbeginn, denn leider darf von dieser Schutzvorschrift zum Nachteil des Verbrauchers abgewichen werden.

Ähnlich einer Unfallversicherung endet der Vertrag mit dem Leistungsfall. Wenn Du dein Geld bekommen hast, dann erlischt der Vertrag. Vereinzelt bieten Anbieter an, dass Du den Vertrag für ein zweites Ereignis fortführen kannst. Diese Option ist schön, jedoch nicht günstig und kaum zu haben.

Was ist bei der Steuer und den Beiträgen zu beachten?

Da es sich um eine Lebensversicherung handelt, gelten all deren Regeln auch für die Dread Disease, wobei produktspezifische Besonderheiten zu beachten sind.

Grundsätzlich wäre der Beitrag im Rahmen der sonstigen Vorsorgeaufwendungen von der Steuer absetzbar. In der Praxis wird der Freibetrag der sonstigen Vorsorgeaufwendungen aber fast immer vollständig von der Krankenversicherung beansprucht, womit er nicht für andere Versicherungen verfügbar ist. Bei familienversicherten Ehepartnern kann ein steuerlicher Hebel angesetzt werden, womit ein Teil des Beitrags über die Steuererklärung zurückfließt. Ein steuerlicher Hebel ist auch für PKV-Versicherte möglich

Wenn es einen Rückkaufswert gibt oder die Versicherung kapitalbildend ist, egal ob durch Zinsüberschüsse oder durch Investment-Fonds, dann sind die Erträge unter Umständen (Bedingungen beachten!) steuerbegünstigt, aber grundlegend mit dem Ertrag zu versteuern.

Für den Todesfall kann es opportun sein, dass die DD-Versicherung „über Kreuz“ versichert wird. Im Erlebensfall (bei Eintritt einer schweren Krankheit) gibt es keinen Unterschied, im Todesfall wäre die Summe jedoch steuerfrei.

Wird die schwere Krankheiten Vorsorge als Keyman-Police im Betriebsvermögen geführt UND sichert die betrieblichen Belange ab, statt der privaten des Keymans (z. B. der Geschäftsführer), dann können Ausgaben und Einnahmen als Betriebsausgaben bzw. Betriebseinnahmen deklariert werden.

Du oder dein Steuerberater sollten aber nicht auf die Idee kommen den Vertrag erst im Betriebsvermögen zu führen und dann im Leistungsfall während der Karenzzeit diesen auf die Privatperson zu überschreiben. Das funktioniert nicht und gibt bei einer Betriebsprüfung richtig Ärger!

Was gibt es bei der Kalkulation zu beachten?

Es gibt Anbieter aus Deutschland, Liechtenstein und Irland. In Deutschland ist die Aufsichtsbehörde die BaFin, im UK bzw. in Irland die Central Bank of Ireland sowie die Finanzmarktaufsicht Liechtenstein (FMA). Alle Aufsichtsbehörden unterliegen den EU-Regeln und halten sich an ähnliche Standards. Eine qualitative Gesamtentscheidung pro Deutschland, Irland oder Liechtenstein ist fachlich nahezu möglich.

DD Aufsichtsbehörden

Die Kalkulation bei Produkten aus Deutschland, Liechtenstein oder Irland unterscheidet sich kaum, egal ob es um die Kalkulation nach Art der Lebensversicherung oder nach Art der Schadenversicherung geht. Teilweise wird von deutscher Kalkulation gesprochen, was aber missverständlich ist, weil beispielsweise die Liechtensteiner (z. B. Prisma Life) nach Art der Schadenversicherung kalkulieren! Frag im Zweifel lieber nach, denn das erspart dir böse Überraschungen!

Lediglich einzelne Aspekte können beurteilt werden. Etwaige Aussagen, welche dir einen Standort schlecht machen wollen, können getrost als Panikmache abgetan werden, weil die Fachliteratur hier keine Tendenz hat. Lass dir nicht erzählen, dass Deutschland, Liechtenstein oder Irland im Zusammenhang mit einer Dread Disease besser sei.

Beispiel: Lass dir bitte nicht weißmachen, dass in Liechtenstein ein Konkursprivileg gelten würde, das deutsche Kunden besserstellen würde. Dies widerspricht §1 I VAG iVm §7 XXXIV VAG. Bis heute mir noch kein Maklerbetreuer einer Liechtensteiner Versicherung eine Rechtsquelle gezeigt, welche etwas anderes belegt…

Und falls einer etwas anderes behauptet, dann soll er es bitte mit Rechtsquellen begründen!

Beispiel: Ein gängiges Vorurteil gegenüber den irischen Anbietern ist, dass diese ein Kollektiv (=die Zusammensetzung der Versichertengemeinschaft) neu verteilen könnten. Das ist nur halb wahr. Korrekt ist, dass bei finanzieller Schieflage die irische Finanzaufsicht einschreitet und Sicherungsmaßnahmen zum Schutz der versicherten Kunden fordert. Eine Reallokation kann Teil des Maßnahmenplans sein, muss es aber nicht. Und in Deutschland gibt es ähnliche Regeln dafür, bspw. ein Auszahlungsverbot, die Herabsetzungen der Versicherungsleistungen bis hin zum Auszahlungsstopp für versicherte Leistungen, obwohl die Beitragspflicht erhalten bleibt.

Alles davon ist schlecht, egal in welchem der Systeme!

Welche Arten der Kalkulation gibt es?

Es gibt de jure nur zwei Arten der Kalkulation, wobei durch den Fondsmotor ein so schwerer Eingriff in die Kalkulation erfolgt, dass Du in der Praxis diese vier Typen unterscheiden solltest.

DD Kalkulationsarten

- Art der Schadenversicherung exkl. Fondsmotor

- Art der Schadenversicherung inkl. Fondsmotor

- Art der Lebensversicherung exkl. Fondsmotor

- Art der Lebensversicherung inkl. Fondsmotor

Eine Kalkulationsart ist per se neutral. Aus der Praxis heraus geht die Berater-Empfehlung zur Art der Lebensversicherung ohne Fondsmotor, weil es die höchste Planungssicherheit für dich bedeutet. Aus Preisgründen werden aber auch andere Kalkulationen von den Versicherungsnehmern (kurz VN) gewünscht. Das ist unter Umständen ok, wenn Du dir der Nachteile bewusst bist!

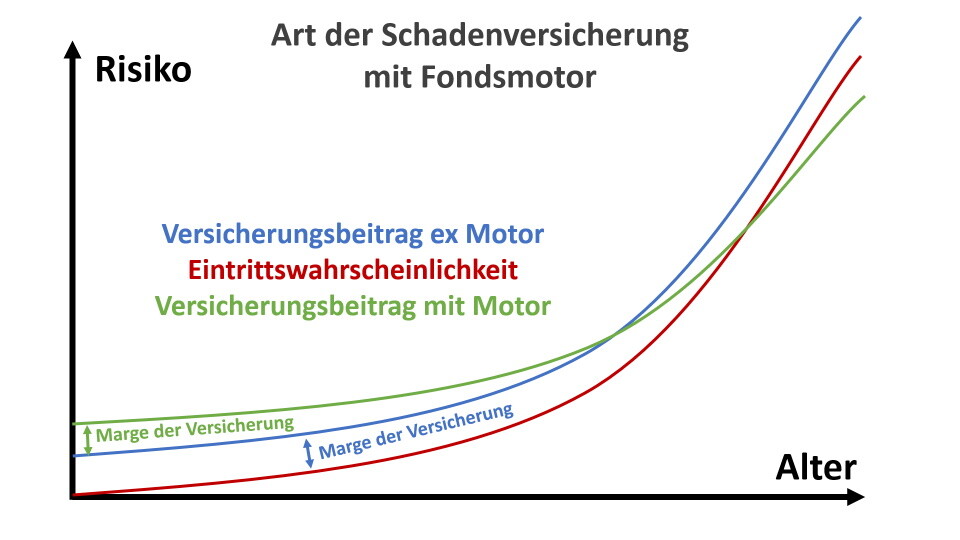

Kalkulation nach Art der Schadenversicherung

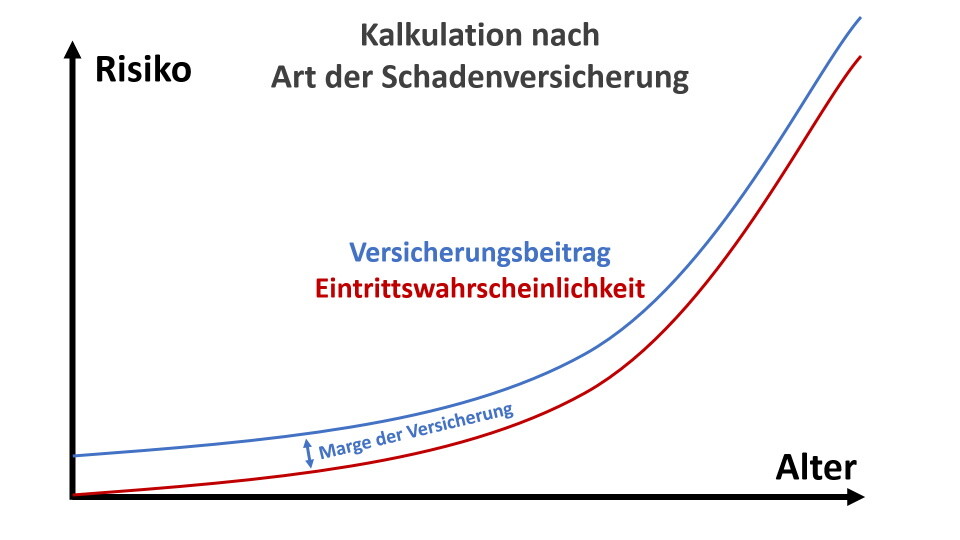

Die Kalkulation nach Art der Schadenversicherung wird auch angelsächsische Kalkulation oder Kalkulation auf Basis der Risikoprämie genannt. Bei der Kalkulation nach Art der Schadenversicherung zahlst Du jedes Jahr eine höhere Prämie, weil das Risiko mit zunehmendem Alter steigt. Der Versicherer fügt dem noch eine kleine Marge oben hinzu.

DD Art der Schaden ex Fondsmotor

Bei dieser Kalkulation steigst Du günstig ein, aber später wird es sehr teuer. Gerade mit zunehmendem Alter ist die Eintrittswahrscheinlichkeit am größten! Außerdem nimmst Du Schwankungen komplett mit, d. h., wenn die Versicherung sich verkalkuliert hat, wird der Fehler umgehend auf den Beitrag umgelegt, weil es keinen Sicherheitspuffer in Form von Rückstellungen gibt. Diese Art der Kalkulation eignet sich allenfalls für kurzfristige Projekte, beispielsweise die Absicherung einer Baufinanzierung.

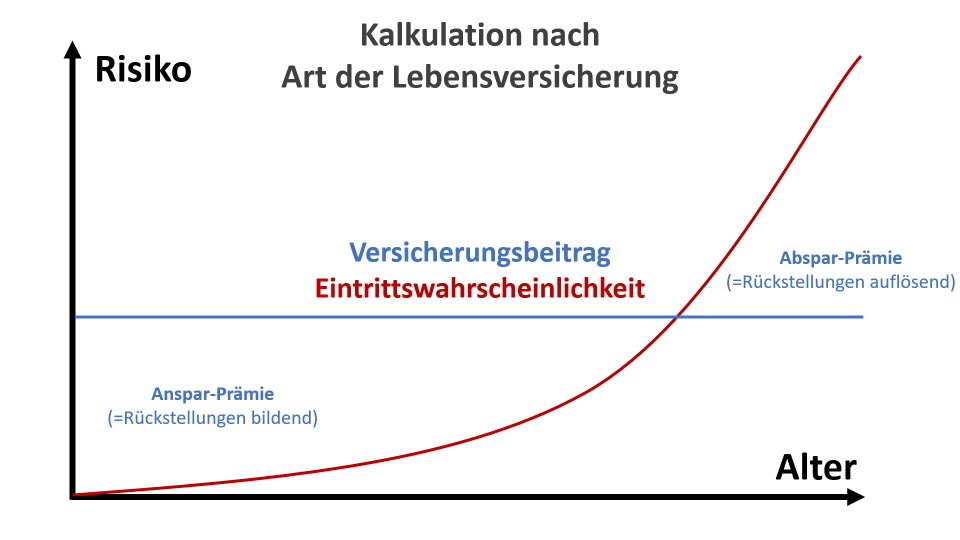

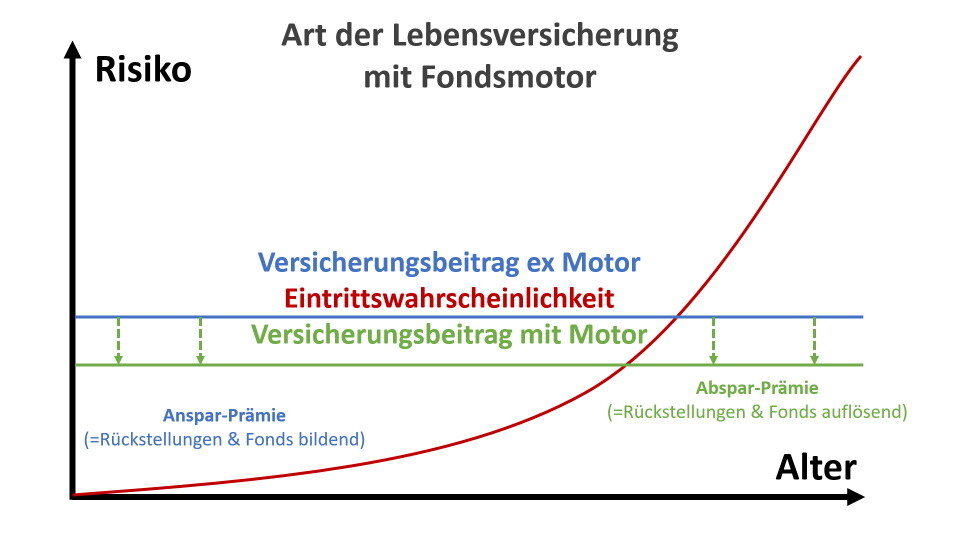

Kalkulation nach Art der Lebensversicherung

Die Kalkulation nach Art der Lebensversicherung ist jene Vertragsart, die Du aus Deutschland kennst. Eine Kalkulation, wo in jungen Rückstellungen für später gebildet werden. Du zahlst also anfangs eine höhere Prämie als Du müsstest, dafür bleibt der Beitrag über die Laufzeit (meistens) konstant, weil die anfangs gebildeten Rückstellungen später zu Stabilisierung aufgebraucht werden.

DD Art der LV ex Fondsmotor

Diese Art der Kalkulation birgt die größte Sicherheit für dich. Ja, sie kostet anfangs etwas mehr Beitrag, aber dieser ist nicht verloren, sondern in Rückstellungen investiert damit Du später den Vertrag noch aufrecht erhalten kannst. Versicherungen werden auf Dauer günstiger, je früher Du einsteigst, weil der Zinseszins-Effekt in Kombination mit den niedrigen Prämien für dich arbeiten.

Was ist besser, nach Art der Schadenversicherung oder Art der Lebenversicherung?

Das lässt sich leider nicht pauschal sagen! Je nach verwendeter Annahmen kann man Argumente für die eine oder andere Art finden. Da es sich um eine alternative Form der Arbeitskraftabsicherung handelt, die deine Familie schützen soll oder dem Betrieb finanzielle Mittel sichern soll, sollte möglichst viel Kalkulationssicherheit eingekauft werden, weshalb ich die Art der Lebensversicherung deutlich eher empfehle! Die Kalkulation nach Art der Schadenversicherung sollte daher nur in begründeten Ausnahmefällen gewählt werden. Ein Wechsel von der einen in die andere Art der Kalkulation ist ausgeschlossen, wenn es keine tarifliche Zusage dafür gibt. Ein gesetzliches Wechselrecht existiert nicht!

Was ist ein Fondsmotor?

Zur Versicherungswette „Tritt mein Risiko ein oder nicht?“ kommt noch eine Kalkulations-Wette hinzu „Bleibt die Prämie konstant, weil der Fondsmotor gute Performance liefert oder muss ich draufzahlen?“. Per se ist ein Fondsmotor neutral, denn er soll Erträge erwirtschaften, deren Mittelverwendung zur Senkung bzw. Stabilisierung der Versicherungsprämie verwendet werden. Das biometrische Risiko wird um ein Kapitalmarktrisiko ergänzt.

Auswirkung eines Fondsmotors bei Kalkulation als Schadenversicherung

Die Idee ist, dass durch einen erhöhten Beitrag am Anfang ein Puffer geschaffen werden soll, mit dem die Beiträge in steigendem Alter aufgefangen werden sollen. Es wird als moderne Version der klassischen Versicherung verkauft, welche den erhöhten Beitrag im Deckungsstock anlegt. Hier fließt er in Fonds, wobei leider noch kein Anbieter dir die Anlageentscheidung darüber lässt, welche Fonds bespart werden. Vermeintlich um den Kunden zu schützen, bietet ein nicht-deutscher Anbieter eine Beitragsgarantie bei dieser Kalkulationsart an, die zufällig (!) so lange dauert, wie Stornohaftungszeit für die Provision seiner Vertreter. Dazu mag sich jeder selbst ein Urteil bilden. Er taucht nicht auf meiner Liste der empfehlenswerten Anbieter auf!

DD Art der Schaden mit Fondsmotor

Auswirkung eines Fondsmotors bei Kalkulation als Lebensversicherung

Technisch ist der Fondsmotor bei der Kalkulation nach Art der Lebensversicherung eine zusätzliche Rückstellung, die einen Puffer für später bilden soll, aus dem die steigenden Prämien finanziert werden sollen. Leider handelt es sich um eine komplette Blackbox, weil kein Anbieter alle u. g. Informationen erteilt:

- Ist der Fondsmotor zusätzlich oder alternativ zu den normalen Rückstellungen geplant?

- Wie hoch ist der Prämienanteil des Fondsmotors?

- Welche Auswirkung hat der Fondsmotor auf die konkrete Prämie in Eurocent?

- Ab welcher Schwankungsbreite über welche Zeit gibt es Auswirkungen auf das Kollektiv?

- Darf der Kunde im Ernstfall seine Versicherungssumme zu erhöhter Prämie fortführen oder wird sie gesenkt?

- Wie funktioniert die Mittelverwendung der Fonds in Bezug auf Treue- und Schlussboni?

- Wie erfährt der Anleger regelmäßig von der Fondsentwicklung? Wie funktioniert das Reporting?

Bei Art der Schadenversicherung können zumindest approximierte Berechnungen durchgeführt werden Beim Fondsmotor in der Kalkulation nach Art der LV befindest Du dich vollkommen in der Hand der Versicherung. Wenn ich als Sachverständiger für das Versicherungswesen einen Auftrag bekäme, ein solches Produkt im Rahmen eines gerichtlichen Beweisbeschlusses zerlegen zu müssen, würde ich passen, weil es schlicht nicht möglich ist!

DD Art der LV mit Fondsmotor

Was ist, wenn der Fondsmotor „kaputt“ ist?

Was passiert, wenn der Fondsmotor schwächelt? Kurzfristig erstmal nichts. Wenn aber die Performance mittelfristig bis langfristig nicht gut ist oder es einen zu starken Verlust gab, dann werden entweder die Prämien erhöht oder – was wahrscheinlicher ist – die Versicherungsleistungen gesenkt, obwohl der Beitrag gleichbleibt. Eine schlechte Basis für eine langfristige Absicherung, egal ob nach deutschem oder irischem Recht! Faustformel: Je länger die Laufzeit des Vertrags, umso höher die Auswirkung des Fondsmotors und damit die Schwankungsanfälligkeit der Prämie.

Der Fondsmotor kann günstigere Prämien begründen. Geht diese Kapitalmarktwette aber schief, drohen zusätzliche Erhöhungen, die zum u. g. Brutto-Netto-Problem den Beitrag verteuern würden.

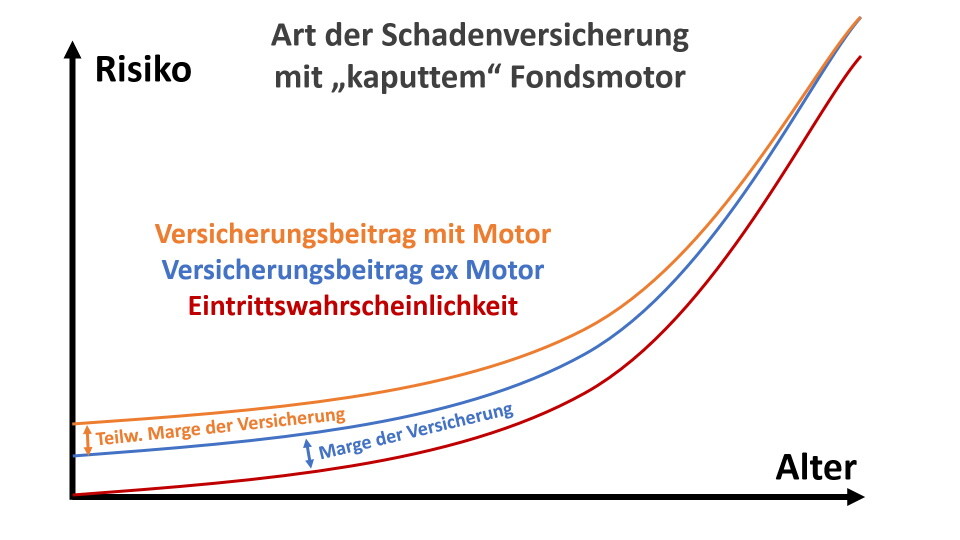

Auswirkung eines kaputten Fondsmotors bei Kalkulation als Schadenversicherung

Hier ist dein Risiko erkennbar, denn Du zahlst im schlechtesten Fall jene Prämie, die Du ohne den Fondsmotor zahlen würdest. Dein Maximalrisiko ist überschaubar. Zum Vergleich kannst Du dir das gleiche Produkt ohne Fondsmotor angucken und weißt, worauf Du dich im schlechtesten Fall einstellen musst. Konzeptionell ist ein Fondsmotor in Kombination nach Art der Schadenversicherung dennoch unsinnig!

DD Art der Schaden kaputter Fondsmotor

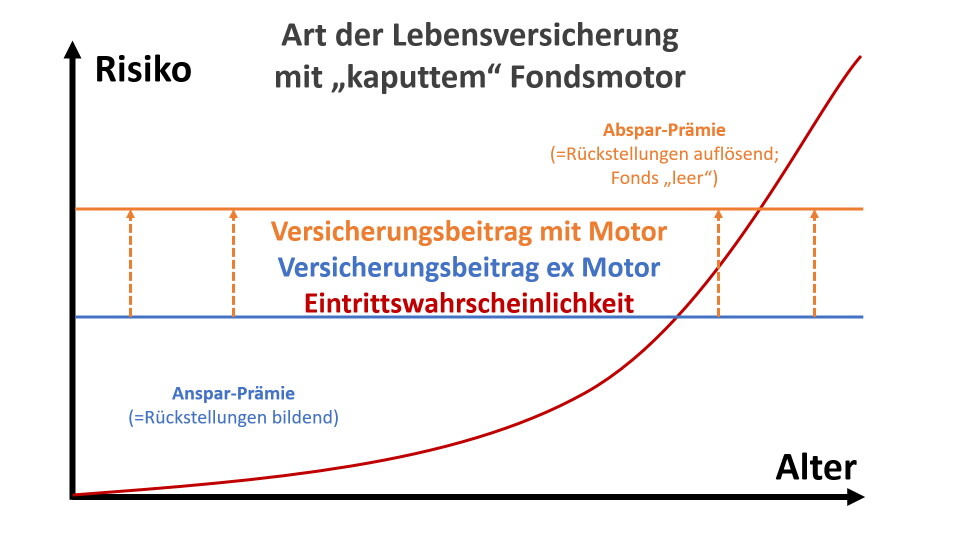

Auswirkung eines kaputten Fondsmotors bei Kalkulation als Lebensversicherung

Hier ist dein Risiko riesig, je nachdem wie der Fondsmotor in der Kalkulation eingebracht war. Im schlechtesten Fall erhöht sich dein Beitrag auf den Bruttobeitrag und Du musst darüber hinaus eine Minderung der Versicherungssumme hinnehmen, weil Du in der Regel nicht über den Bruttobeitrag hinaus erhöht werden darfst. Das liegt daran, dass kein Anbieter erklärt, wie und wo der Fondsmotor konkrete in der Kalkulation eingreift, weshalb es möglich ist, dass er die Überschüsse befeuert (Risiko des erhöhten Nettobeitrags), den Bruttobeitrag begrenzt (Risiko des erhöhten Bruttobeitrags) oder dem Risikoprämienanteil zugerechnet wird (Risiko der verminderten Versicherungssumme). Oder schlimmer, zu allen drei Bereichen. Rausfinden kannst Du es nicht, denn es wird dir keiner sagen. Daher empfehle ich diese Kombination nur äußerst ungern, da der Anleger eine große Risikobereitschaft mitbringen muss, während er gleichzeitig nicht auf das Produkt angewiesen sein muss. Dann würde sich aber die Frage stellen, warum überhaupt abschließen?

DD Art der LV kaputter Fondsmotor

Wenn ehrlich kommuniziert und mit realistischen Annahmen versehen, kann eine DD mit Fondsmotor abgeschlossen werden. Und hier darf – nein muss – man sehr wohl kritisch anmerken, dass die Fondsmotoren sportlich aufgestellt sind. Die beiden prominenten Beispiele hier sind die Dread Disease der Canada Life sowie der Gothaer.

Die Canada Life unterstellt eine Fondsperformance von 6% nach Kosten. Die Gothaer sogar eine Performance von 7% nach Kosten. Aus fachlicher Sicht kann ich die Canada Life begrenzt empfehlen, die Gothaer eher nicht. Gründe anbei.

Die Canada Life betreibt das Fondsmanagement nicht selbst sondern hat es an Setanta Asset Management ausgelagert. Diese verwalten schon seit Jahrzehnten die Kohorten- und Gesamtfonds der Canada Life. Außerdem kann deren Performance online eingesehen werden. Der Ausgleich über Zeit und im Kollektiv ist hier ein seit Jahrzehnten erprobtes Konzept, was auch durch die Ablaufleistungen der Canada Life (und früher auch Standard Life) bestätigt wird. Die Gothaer ist mit ihrem Perikon-Konzept neu. Zu allem Überfluss ist einer der Top-Vermögensverwalter der Gothaer Asset Management (GOAM) samt einiger Kollegen vor wenigen Jahren ausgestiegen und hat sich mit einer eigenen Fonds-Boutique selbstständig gemacht. Heute arbeitet er zusätzlich für ein Analyse-Haus . Das hat bei der Gothaer üble Spuren bei einem Produkt hinterlassen, das vorher schon eine Kontroverse ausgelöst hat. Woher ist das weiß? Der gute Steffen Blaudszun hat mit mir studiert! ;)

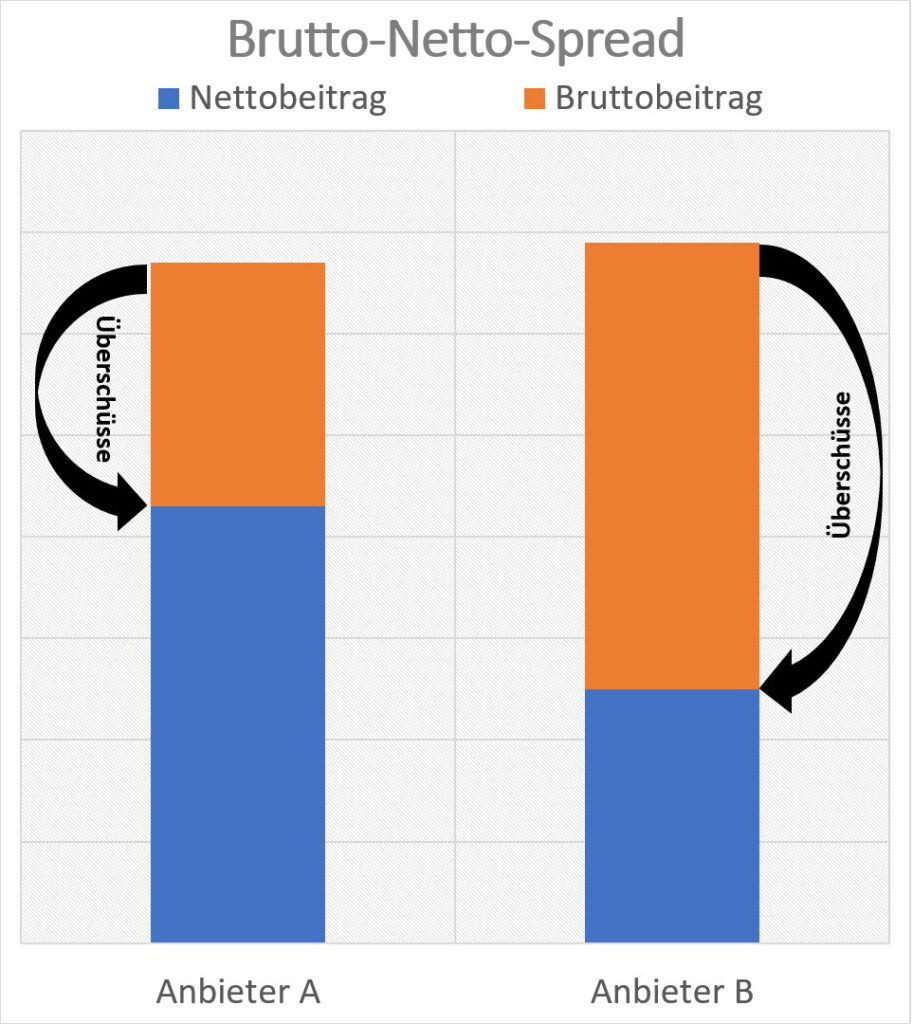

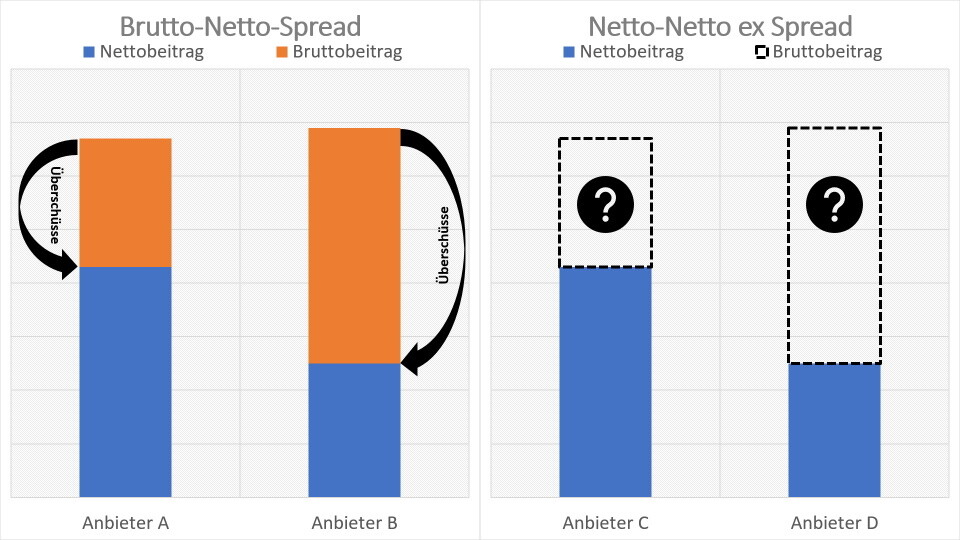

Wie ist der Brutto-Netto-Spread zu bewerten?

Spread ist der englische Begriff für Streuung oder Differenzbereich, von einigen Kollegen fälschlich als „Spreiz“ übersetzt. Ein Spread ist erstmal neutral, denn für hohe wie für kleine Differenzen eines Spreads gibt es Gründe für das Pro und Contra. Die Differenz eines Spreads kann entstehen, wenn die Überschussverwendung Sofortrabatt gewählt wird. Durch Überschüsse wird der Bruttobeitrag auf den Nettobeitrag gesenkt. Aber was heißt eigentlich Bruttobeitrag bzw. Nettobeitrag?

Der Bruttobeitrag ist das, was die Versicherung zur Deckung der Risiken und Ihrer Kosten kalkuliert. Dieser muss aufgrund aufsichtsrechtlicher Vorschriften höher als das reale Risiko sein, um so Sicherheitspuffer zu generieren. Durch diese Überzahlung entstehen Überschüsse, die zu mindestens 90% zurück an die Kunden gezahlt werden müssen. Diese Überschüsse können in verschiedenen Arten der Überschussverwendung fließen, u. a. für eine reduzierte Versicherungsprämie. Diese reduzierte Versicherungsprämie wird Nettobeitrag genannt. Für die Überschüsse gibt es verschiedene Verwendungsarten:

- Zinsüberschuss bzw. verzinsliche Ansammlung

- Fondsüberschuss

- Beitragsverrechnung bzw. Sofortrabatt

Die häufigste Form ist der Sofortrabatt, weil dadurch der Geldbeutel des Versicherungsnehmers geschont wird. Zwar werden die alternativ angelegten Zinsüberschüsse bzw. die Fondsüberschüsse steuerfrei ausgezahlt, aber Du könntest dein Geld ohne die Versicherung vermutlich lukrativer anlegen. Falls Du nicht weißt wie, frag mich, ich zeige es dir. ;)

Die um die Überschüsse reduzierte Bruttoprämie wird als Nettoprämie oder Nettobeitrag bezeichnet. Aber sie ist nicht garantiert!

DD Brutto-Netto-Spread

Wieso ist der Nettobeitrag nicht garantiert?

Weil die Überschüsse maßgeblich von der Kapitalmarktentwicklung und noch stärker vom Zinsniveau abhängig sind. Es ist egal welches Wertpapier der Bundesbank man nimmt, denn die Umlaufrendite festverzinslicher Wertpapiere fällt seit über 10 Jahren. Das spiegelt sich im Höchstrechnungszins der Versicherungen wider, sowie in den sinkenden Überschüssen. Das gilt übrigens für alle Versicherungen, es gibt keine Ausnahmen! Nein, auch nicht die Irländer oder Liechtensteiner. Da funktioniert das ähnlich, wird aber im Hintergrund anders saldiert. Das Problem aber bleibt analog bestehen! Das bedeutet, wenn die Überschüsse sinken, steigt der Nettobeitrag bis hin zum Bruttobeitrag. Wenn es „nur“ einen Nettobeitrag gibt, droht anderes Ungemach.

Ist nun ein großer oder ein kleiner Spread besser?

Leider gibt es hier sehr viele Mythen und Falschaussagen, die genutzt werden, um das eigene Produkt zu promoten. Dazu ein Beispiel. Wir nehmen zwei Anbieter:

- Korruptia AG: 150€ Brutto, 100€ Netto, entspricht 50% Überschussanteil

- Diabolica VVaG: 200€ Brutto, 100€ Netto, entspricht 100% Überschussanteil

Welche Versicherung ist jetzt besser? Die korrekte Antwort lautet: Keine! Es sind zwei unterschiedliche Folgen, die für das gleiche Szenario entstehen. Wenn die Zinsen sinken, so sinken die Überschüsse. Flächendeckend, überall, bei jeder Versicherung. Davon sind beide o. g. Versicherungen betroffen. Aber niemand kann sagen, ob die 50% Überschuss oder die 100% Überschuss realistischer kalkuliert sind, denn das ist ein wohlgehütetes Betriebsgeheimnis der Versicherungen. Man kann von einem größeren Spread keine mathematisch unumstößliche Entscheidungsgrundlagen ableiten!

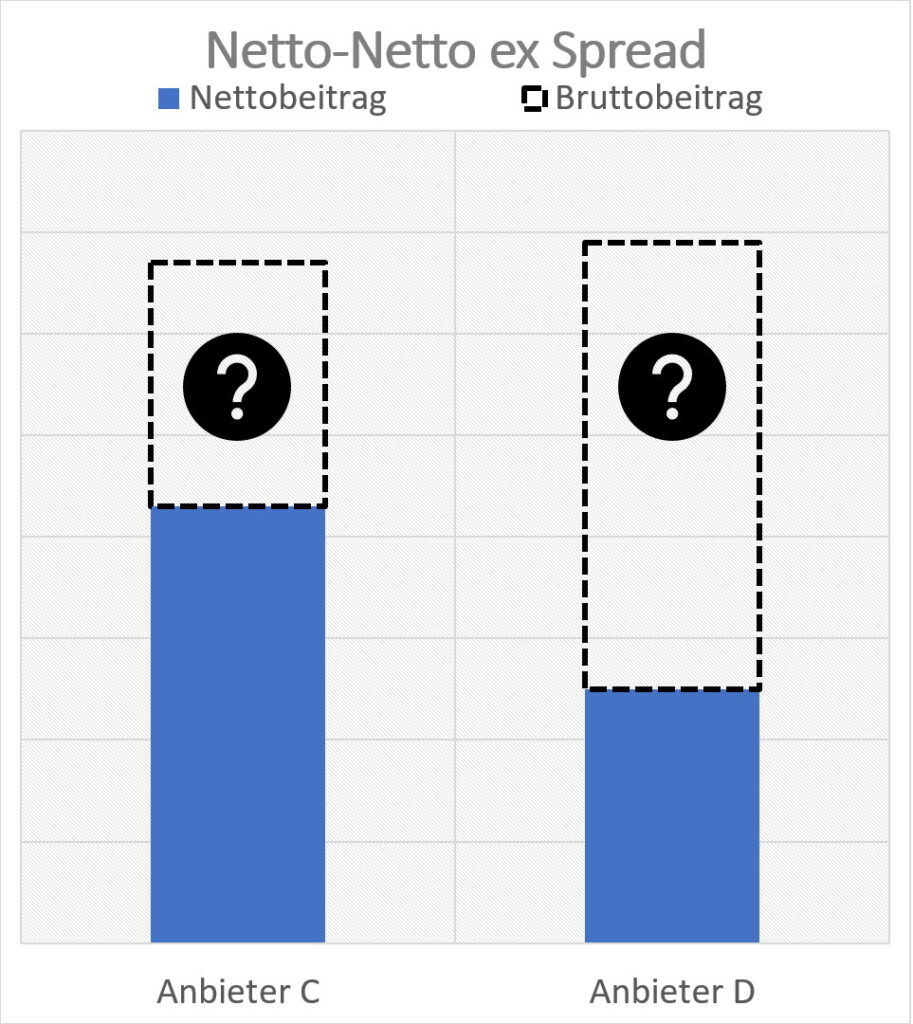

DD Netto-Netto ex Spread

Das liegt unter anderem daran, dass die Beitragsanpassungen in der Realität in Eurocent und NICHT in Prozent erfolgen. D. h. in der Praxis gilt die vereinfachte Formel:

|Anpassungsbedarf in €uro| = Beitragseinnahmen in €uro abzüglich Leistungsausgaben in €uro

Wenn also mehr Geld ausgegeben als eingenommen wird, steigt die Prämie. Sie steigt um Eurocent. Wie viel Überschuss da vorher einkalkuliert war, spielt für den Eurocent Beitrag keine Rolle. Man kann die Veränderung zwar in Prozent ausdrücken, aber es ergibt keinen Sinn, weil der Beitrag in Eurocent bezahlt wird!

Unterstellen wir zur Vereinfachung, dass beide Versicherungen gleich betroffen sind. Wenn der Anpassungsbedarf jetzt 60€/Monat beträgt, dann passiert folgendes:

- Korruptia AG: 150€ Brutto, 160€ Netto

Erhöhung des Nettobeitrags auf den Bruttobeitrag, der auf 160€ erhöht werden darf, da kein Überschuss erzielt wird. Die Versicherung steht jetzt unter BaFin-Aufsicht! - Diabolica VVaG: 200€ Brutto, 160€ Netto

Erhöhung des Nettobeitrags auf 160€ Netto wg. Kürzung auf 20% Überschussanteil. Die Versicherung kann weiterhin eigenständig agieren.

Bei welchem Anbieter wärst Du jetzt lieber versichert? Vermutlich nicht bei dem, der jetzt unter BaFin Aufsicht steht und der ggf. einem Auszahlungsverbot gem. §314 VAG oÄ unterliegt, oder doch? In diesem Fall wäre also der hohe Spread für dich als Kunde besser.

Nun gibt es aber auch traurige Beispiele, dass durch massive Unterkalkulation (Spread teilweise >200%) via Staubsaugereffekt sehr viele Kunden eingekauft wurden, denen nach kurzer Zeit massiv die Beiträge erhöht wurden. Der prominenteste Anbieter war die BU der WWK Ende 2017. Dort versicherte Kunden musste teils die doppelte Nettoprämie zahlen. Hingegen haben Die Continentale oder die LV1871 heute noch sehr hohe Spreads. Daraus lässt sich aber kein qualitativer Rückschluss ziehen, wie das o. g. Beispiel verdeutlichen sollte.

Warnung

Wenn ein Vermittler versucht dich mit wegen des Brutto-Netto-Spreads gen Richtung eines Produkts zu schieben oder davon abzuhalten, sollten deine Alarmglocken läuten!

Sind Anbieter gut, die nur einen Netto-Beitrag haben?

Diese Vertriebs-Lüge ist sogar noch schlimmer als die verzerrte Brutto-Netto-Diskussion! Was sagt es denn aus, wenn bei einem Anbieter nur der Nettobeitrag ausgewiesen wird? Und warum passiert das nur bei Anbietern nach irischem Recht, also Canada Life und Zurich Eagle Star? Weil deren Aufsicht den Versicherungen bilanzielle Gestaltungsspielräume zulässt, so dass im Hintergrund eine Verrechnung (Saldierung) stattfindet. Dadurch kann man sich weder dem Kapitalmarkt noch dem Zinsniveau entziehen. Man stellt es nur anders dar. Natürlich haben auch irische Versicherungen die Möglichkeit das Kollektiv zu sanieren, sprich Leistungen zu senken oder Prämien zu erhöhen. Die technischen Hintergründe spielen an dieser Stelle keine Rolle, sie können es. Natürlich kann die irische Finanzaufsicht als Teil der EU es auch. Es ist schlicht dumm etwas anderes zu glauben oder zu behaupten. Aber wenn jemand etwas anderes behauptet, dann kann er bestimmt neutrale Rechtsquellen – also keine bunten Flyer der Versicherung – für seine These beibringen…

Der Versuch anhand von Brutto-Netto und Deutsch bzw. Nicht-Deutsch eine Argumentation aufzubauen, ist der Versuche bei den vier u. g. Modellen einen Favoriten zu benennen. Das ist unmöglich! Wenn man die Skalierung entfernt, kann keine rein vorteilhafte Logik abgeleitet werden, denn alles hat Vor- und Nachteile!

DD Vgl Brutto mit Spread vs Netto ex Spread

Tendenziell mag ich die reine Nettodarstellung nicht, weil es mehr eine Blackbox ist als die deutsche Darstellung mit Brutto-Netto-Spread. Leider sind die beiden o. g. Anbieter aber zu gut aufgestellt, als dass man sie ignorieren könnte. Manchmal muss man leider eine Kröte schlucken. Der reine Netto-Beitrag ist ein Scheinargument!

Wer bietet alles DD-Versicherungen an?

Der aktive Markt ist empfehlenswerter Gesellschaften ist sehr klein.

Alphabetische Liste der echten (!) DD-Versicherungen in Deutschland:

- Canada Life (Irland)

- Eagle Star (Irland), Tochter der Zurich

- Gothaer (Deutschland)

- Nürnberger (Deutschland)

- Prisma Life (Liechtenstein)

Theoretisch bietet die Prisma Life auch einen (guten) Tarif an. Ich tue mich mit der Empfehlung aber sehr schwer, da die Prisma Life in der Vergangenehit sowohl gegenüber Kunden (Suchbegriff KAV oder Kostenausgleichsvereinbarung) als auch gegenüber Vermittlern unredlich (fragwürdige Vertriebe; Sonder-Kollektive über Tochter-Firmen; Einstellung Geschäftsbetrieb; Beteiligung eines Strukturvertriebs etc.) aufgetreten ist. Der Tarif mag gut sein, jedoch nicht so gut, als dass man bei den anderen vier Gesellschaften keine Lösung finden würde.

2023-09 Update: Der vorangegangene Absatz ist Vergangenheit, denn über die letzten Jahre hat sich ausgerechnet die Prisma Life zum verlässlichsten Partner entwickelt, so dass ich diese mittlerweile wieder pari mit den anderen Versicherungen stellen würde.

Historisch gab es bisher die u. g. Anbieter:

- Canada Life

- Eagle Star (Neugeschäft eingestellt; in Zurich eingegliedert)

- Fingro AG (Neugeschäft eingestellt; in Gothaer eingegliedert)

- Gothaer

- Nürnberger

- Prisma Life (teilweise über Tochter CARDEA.life)

- Skandia (Neugeschäft eingestellt)

- Zurich

Andere Versicherungen bieten den DD-Baustein als Teil ihrer anderen Produkte an. Beispielsweise:

- Allianz als Add-On zur Körperschutz-Police (KSP)

- AXA als Funktionsinvaliditätsversicherung

- Barmenia/Adcuri als Funktionsinvaliditätsversicherung

- Dialog als Add-On zur Berufsunfähigkeitsversicherung

- Die Bayerische als Funktionsinvaliditätsversicherung

- Janitos als Funktionsinvaliditätsversicherung

- LV1871 als Add-On zu diversen Tarifen

- Nürnberger „Schnellhilfe“ als Add-On zu diversen Tarifen

- Signal Iduna als Funktionsinvaliditätsversicherung

- Stuttgarter als Add-On zur Unfallversicherung

- Swiss Life als Add-On zur Grundfähigkeitsversicherung oder Erwerbsminderungsrente

- Volkswohl Bund als Add-On zur Grundfähigkeitsversicherung

Der Markt ist ständig in Bewegung. Wichtig sind aber vor allem die in der oberen Tabelle genannten reinen DD-Versicherungen. Die Add-On Produkte sind meist nur eine Notlösung! Diese Add-On Produkte sind zwar besser als keine Lösung, bleiben aber eine Notlösung!

Wie sollte ein guter Vertrag korrekt konfiguriert sein?

Natürlich so, dass er zum Absicherungsbedarf von dir passt! Folgende Punkte müssen beim Angebot berücksichtigt werden:

Tipps für deine Vertragskonfiguration:

Wenn er dann noch ein paar Eckdaten berücksichtigt, ist die Chance groß, dass Du eine gute Lösung bekommst! Ein paar Eckdaten sollte dein Vertrag enthalten:

Abgrenzung zur Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung stellt für viele Personen das erstrebenswerte Optimum dar, aber eben nicht für alle Personen. Obendrein gibt es ein Marktversagen, da weite Teile der Bevölkerung von diesen wichtigen Versicherungen in-/direkt ausgeschlossen sind:

Zitat von Pfefferminzia zur BU-Versicherung: Dank eines hohen Konkurrenzdrucks und immer feineren Bedingungswettbewerbs unter den Versicherern ist das Produkt heute aber so ausgereizt, dass es quasi nur noch der hobbylose, nichtrauchende Akademiker zu bezahlbaren Preisen bekommt. Und der Rest kann sehen, wie er klarkommt.

Für weite Teile der Bevölkerung müssen also Ersatzlösungen her, wobei die DD eine sein kann, wie selbst bei Finanztip zu lesen ist, obwohl ich inhaltlich einige Kritiken an deren Artikel übe, da er oberflächlich und teils veraltet ist.

Leider ist diese Entwicklung nicht neu. Sogar Rückversicherungen warnen seit Jahren über eine Fehlentwicklung in der Berufsunfähigkeitsversicherung. So meldete z. B. die Deutsche Rück schon in 2016 die u. g. problematische Entwicklung der Berufsunfähigkeitsversicherung:

Es gibt derzeit Entwicklungen im Markt, die dazu führen können, dass nur noch Personen mit niedrigem BU-Risiko eine ausreichende Rente abschließen können. Die Gründe dafür sind

- Kostensteigerungen durch Ausweitungen der Bedingungen zur Top-BU,

- die Zunahme der Berufsgruppen durch weitere Differenzierungen und

- die Verschiebung von Arbeitnehmern in bessere Berufsgruppen durch Zusatzfragen.

Darüber hinaus gibt es Zugangsbarrieren für Personen mit Vorerkrankungen, die nur zu erschwerten Bedingungen oder gar nicht angenommen werden und für Personen mit nicht versicherbaren Berufen.

Es gibt mittlerweile auch Studien, welche sich auf den echten Fällen der Leistungsabteilungen der Versicherungen stützen, die seit Jahren aktualisiert werden. Es ist aber egal ob man die Leistungsquoten der BU in 2018 oder die aktuelle Franke & Bornberg Leistungsstudie BU 2020 nimmt, die Probleme und die Tendenz bleiben die gleichen. Auch gibt es widersprüchliche Angaben, weil andere Studien (z. B. Morgen & Morgen 2021) abweichend Ergebnisse präsentieren. Wer die Studien, sowie die vorgelegten Zahlen genauer liest, wird feststellen, dass die Studieninhalte oft das Gegenteil von dem sagen, was die Verfasser eigentlich bezwecken. Eine Sub-Seite mit weiterführenden Informationen ist WIP.

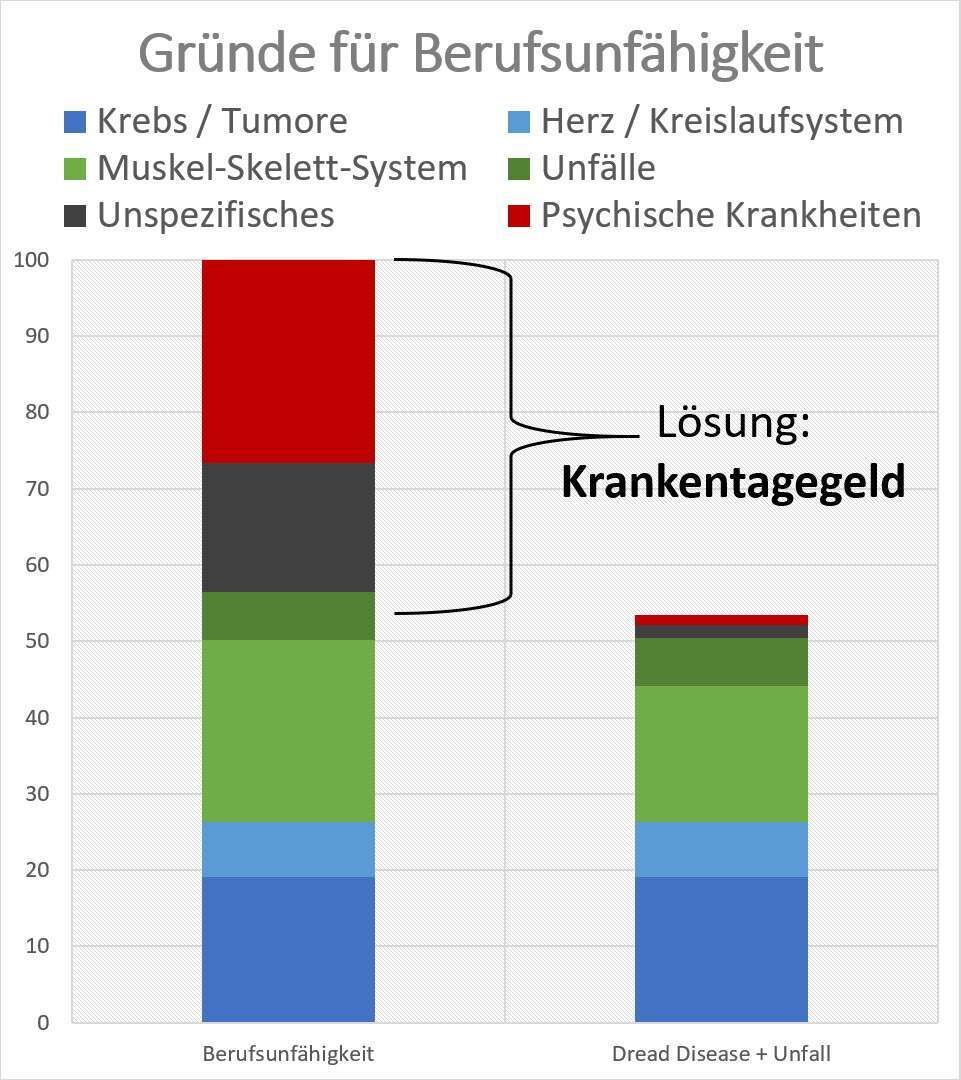

Kurzvergleich Berufsunfähigkeit zur Dread Disease

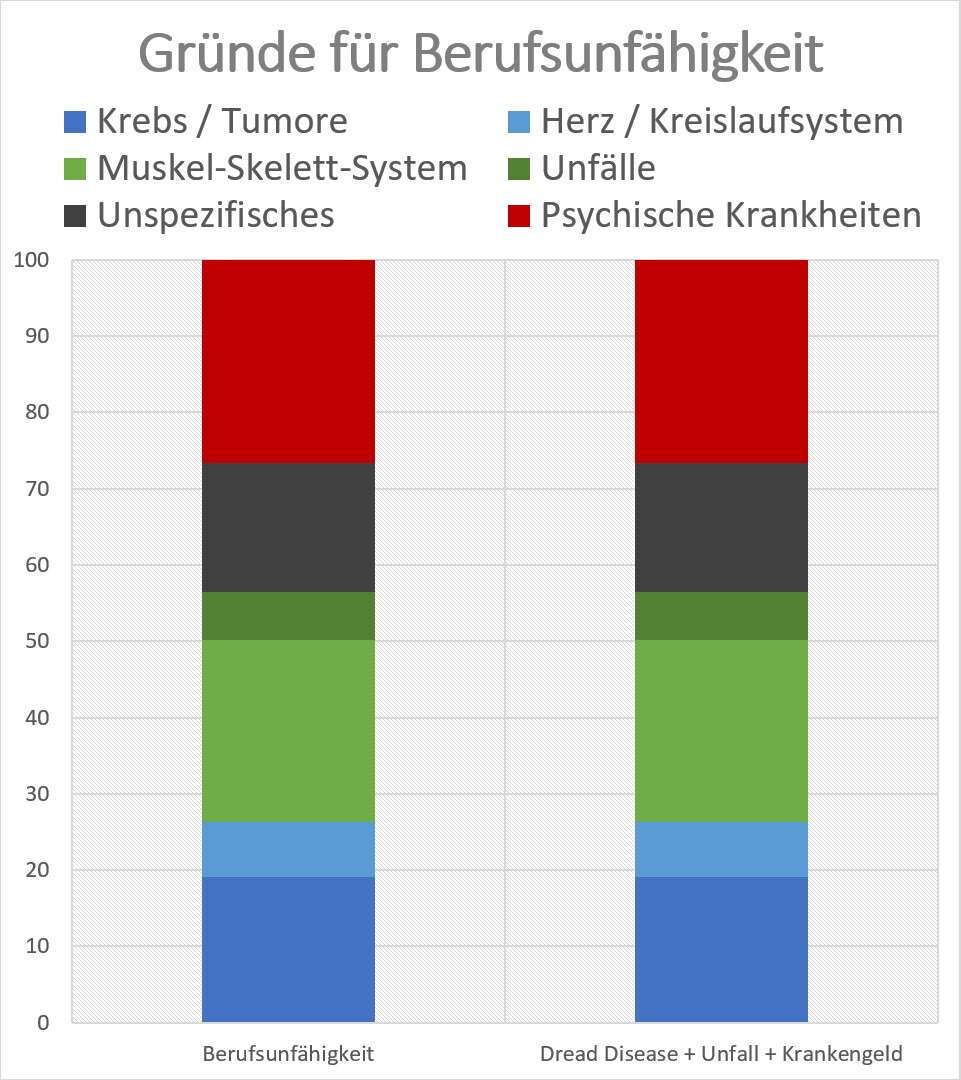

Vereinfacht ausgedrückt versichern die Dread Disease mit Anhang (Krankentagegeld, Pflege, Unfall) ca. 80% der Leistungsauslöser, die bei einer Berufsunfähigkeit zur Leistung führen würden. Bei manchen Berufen, Altern oder Gesundheitszuständen ist das günstiger, speziell bei nicht akademischen Berufen, z. B. Handwerker, Polizei, Soldaten, Krankenschwester etc. Aber was ist mit der Psyche sowie den unspezifischen Leistungsauslösern?

Diese Lücke kann durch den Abschluss einer Krankentagegeldversicherung größtenteils geschlossen werden. Schaut man sich „nur“ die Leistungsauslöser an, gibt es theoretisch keinen Unterschied zur Berufsunfähigkeit.

Aber das möchte ich gerne einschränken, denn die Berufsunfähigkeit ist eine langfristige Versicherung, während die o. g. Kombination für ca. 5-10 Jahre Verdienstausfall ausgelegt ist. Für die meisten Menschen genügt das. Leider nicht für alle. Wer in jungen Jahren an einer chronischen aber nicht tödlichen Erkrankung erkrankt, der wäre mit einer Berufsunfähigkeitsversicherung besser gefahren. In Relation zur Berufsunfähigkeit ist die Dread Disease Kombination oft günstiger, hat aber Restlücken, was den niedrigeren Beitrag erklärt.

Wie kann eine Dread Disease beantragt werden?

Wie jede andere Versicherung auch, mittels Antrag, beim dem alle Angaben bis zur Antragsabgabe wahrheitsgemäß sowie vollständig erfolgen müssen. Dabei sollte der u. g. schematische Ablauf immer eingehalten werden.

DD TAA Ablauf

Zum Wesen einer biometrischen Versicherung gehört, dass Gesundheitsfragen gestellt werden, die eine Hürde sein können. Dabei gibt es zwei Arten, wie die Risikoprüfung erfolgen kann:

- Die manuelle Risikoprüfung durch einen Menschen.

- Die digitale Risikoprüfung durch eine Datenbank, z. B. VersDiagnose.

- Die manuelle Risikoprüfung, die von einer elektronischen begleitet wird.

Dein Rauchverhalten kann deinen Beitrag erhöhen, ebenso wie deine Hobbys. Wichtig ist, dass ALLE Dread Disease Versicherungen ein Nachmelden der Aufnahme des Rauchens fordern. Du darfst dich hier also nicht in falscher Sicherheit wiegen! Andere gefahrerhöhende Umstände (z. B. entwickeltes Übergewicht) müssen in der Regel nicht nachgemeldet werden.

Die Ergebnisse der Risikoprüfung heißen Votum. Ein guter Vermittler kann das Votum beeinflussen, weil für die unterschiedlichen Prüfungen auch unterschiedliche Gesundheitsfragen gestellt werden, womit er für dich oft ein besseres Ergebnis erzielen kann. Das gilt auch für unterschiedliche Zugangswege: Ein guter Vermittler kann in der Regel auf unterschiedliche Antragsfragen zugreifen, was deine Chancen auf eine Annahme verbessert.

Wie so oft, gibt es kein pauschales besser oder schlechter. Weil die technischen Tools alle anonym sowie 24/7 verfügbar sind, sollte ein guter Vermittler diese stets vorab bemühen. Wenn die Ergebnisse daraus nicht zufriedenstellend sind, kann immer noch manuell geprüft werden. Jedem Vermittler muss klar sein, dass die technischen Tools schärfer prüfen als es ein Mensch tut, weil sonst Dinge „durchflutschen“, da mancher Vermittler gerne Diagnose-Bingo spielt. Das meint, dass er versucht so lange die Diagnosen zu optimieren, bis ein vermeintlich besseres Ergebnis herauskommt.

Was ist eine vorvertragliche Anzeigepflichtverletzung (VVA)?

Die VVA ist ein Sammelbegriff für Rechtsfolgen, die eine Versicherung anwenden kann, wenn Du dir ein rechtliches Verschulden anrechnen lassen musst. Fast immer geht es dabei um die falsche Beantwortung von Antragsfragen, nach denen die Versicherung vor der Antragsstellung in Textform gefragt hat, wie es im §19 VVG steht. Jeder gefahrerhebliche Umstand zählt, und was gefahrerheblich ist, bestimmt alleine der Risikoprüfer! Das Verschweigen von Informationen ist dabei dem Lügen gleichgestellt, da Du damit gezielt auf die Ergebnisfindung des Risikoprüfers hinwirken würdest. Unterschieden werden die u. g. Arten der VVA:

VVA Arten

Letztlich spielen die unterschiedlichen Arten der VVA für dich eine untergeordnete Rolle, denn wenn Du eine VVA begangen hast, haben entweder der Vermittler und/oder Du Scheiße gebaut. Da hilft dann nur noch der Gang zum Versicherungsberater oder Fachanwalt für Versicherungsrecht. Ich will hier auch keine Tipps geben, denn der BGH hat zu Recht festgestellt, dass Lügner und Betrüger nicht schutzbedürftig sind. Möglicherweise magst Du damit ungestraft durchkommen, dass Du beim Gewicht aus dem Rollfass eine Pummelfee machst oder dass Du eine Allergie verschwiegen hast, aber das macht es nicht richtig oder unterstützungswert… und was machst Du, wenn es auffliegt? Raucher werden fast immer erwischt, denn das Rauchen ist leicht nach zu weisen!

Ein gute Risikoprüfung ist umfangreich und kann vom Laien nicht alleine gestemmt werden. Alleine schon, weil Du nicht alle Zugangswege kennst, keine Rahmenverträge hast, keine Sondervereinbarungen, kein Ausgleichsgeschäft etc. Schnapp dir einen Vermittler, den dieser minimiert das Risiko einer VVA, zumal er haftet. Achte darauf, dass Du zu einem Versicherungsmakler gehst. Dieser hat mehr Auswahl. Er haftet umfangreicher als ein Vertreter! Bei der DD bzw. SKV gibt es keine DIY-Lösung! Sie wäre aber auch nicht klug, denn meistens beschäftigst Du dich mit dem Thema, weil Du keine BU bekommst oder willst…

Was sind weitere gefahrerhebliche Umstände?

Alles, was direkten oder indirekten Einfluss auf den Beitrag hat. Neben der Konfiguration des Vertrags bist es vor allem Du als Person, sprich dein Gesundheitszustand, deine Arbeit sowie deine Hobbys. Es liegt auf der Hand, dass ein Arbeiter im Kohlekraftwerk ein etwas anderes Risiko als der Bürokaufmann hat, oder nicht? Hier ein Ausschnitt jener Gefahren, die zu erhöhter Prämie führen, wobei das Rauchen die größte Auswirkung auf die Versicherung hat.

Bitte beachte, dass bei einigen Anbieter das Hinzukommen gefahrerheblicher Umstände während der Vertragslaufzeit nachgemeldet werden muss, z. B. für Rauchen.

DD Zuschläge

Nun könnte man auf die Idee kommen, dass bestimmte Dinge nicht angegeben werden oder man die Diagnosen „optimiert“, Diagnose-Bingo genannt…

Warum ist Diagnose-Bingo dämlich?

Diagnose-Bingo ist kein Kundenservice, das es eine vorvertragliche Anzeigepflichtverletzung darstellt, die als Vorsatz ausgelegt wird! Die Versicherung wird keinen Cent zahlen, den Vertrag wegen Arglist anfechten, die eingezahlten Prämien behalten und dem Kunden – also dir – den Stinkefinger zeigen. Warum? Weil Du dir die Dummheit des Diagnose-Bingo-Spielers als die eigene anrechnen lassen musst, weil er dein Erfüllungsgehilfe gem. §278 BGB ist. Dazu gibt es diverse Urteile!

Willst Du eine Beratung?

Ich bitte aber um Verständnis, dass ich hier nicht all meine Geheimnisse verrate, wie man bessere Ergebnisse erzielt. Das erfahren meine Kunden, aber nicht das Internet. Du kannst aber gerne anfragen, wenn Du gerne Kunden werden würdest. Kostet erstmal nichts außer Zeit…ok, und Überwindung. Also eine Beratung anfragen, am besten jetzt, denn es kostet nichts extra! :)