tl;dr zur Provision

Bei mir ist die Betreuung auf Provisions- und/oder Honorarbasis möglich. Im Rahmen der Erstberatung werden die Details besprochen und es gibt eine Entscheidungsfrist. Es gibt kein verstecktes Kostenrisiko!

Bei den meisten Produkten ist eine Provision enthalten, ohne dass dies den Produktpreis erhöht. Ausnahmen gibt es vor allem bei Altersvorsorge und der Geldanlage, wo die Honorarberatung besonders oft für den Kunden lohnt.

Warum ist es wichtig etwas über die Provision zu wissen?

Weil Du den Wert der Dienstleistung nur beurteilen kannst, wenn Du sie in Relation zur Bezahlung setzen kannst! Nur so besteht ansatzweise die Chance auf Transparenz, Vergleich und faire Beratung. Alles andere ist Stochern im Nebel! Bei Versicherungsverträgen geht es aber um sechs-, teils sieben- oder achtstellige Summen auf Lebzeit. Da solltest Du genauer hinschauen.

Außerdem müssen die Provisionen mittlerweile offengelegt werden, was aber nur wenige Berater tun.

Was sind Provision oder Courtage?

Es sind zwei Begriffe, die eine erfolgsabhängige Vergütung beschreiben. Kommt es zu einem Vertragsabschluss oder zu eine Vertragsbetreuung, zahlt die Versicherung dem Vermittler (egal ob Versicherungsmakler oder -vertreter) eine Provision oder Courtage. Du kannst die Begriffe synonym verwenden.

Der Versicherungsberater ist ein Rechtsdienstleister und darf keine Provision bekommen. Er kostet dich ein Honorar.

Die Begriffe Versicherungsmakler, Versicherungsvertreter (auch Agent genannt) und Versicherungsberater klingen ähnlich, sind aber höchst unterschiedlich!

Versicherungsmakler bevorzugen in der Regel das Wort Courtage, weil es nicht so negativ konnotiert ist wie Provision. Aber es handelt sich letztlich um das Gleiche, nämlich die Vergütung für die Vermittlung bzw. Betreuung von Versicherungsverträgen.

Welche Provisionsarten gibt es?

Zwei Provisionsarten sind üblich, die Abschlussprovision sowie die Bestandsprovision.

Teils mit fließendem Übergang.

Folgende Provisionen sind marktüblich, wobei ich später auf die Details eingehe:

Letztlich lassen diese sich aber in Abschlussprovision sowie Bestandsprovision zusammenfassen. Hinzu kommen noch Provisionen, die nicht als solche ausgewiesen werden und daher von den Versicherungen – zumeist illegal – über andere Kanäle gesteuert werden. Typische Beispiele sind:

Es ist nicht ungewöhnlich, dass erfolgreiche Vermittler einige Sub-Firmen unterhalten, über welche sie Provisionen über dem gesetzlich erlaubten Höchstwert hinaus erhalten, welche bspw. wie oben dargestellt verschleiert werden…

Versicherungen übervorteilen Vermittler und Kunden

Bei einigen Versicherungen bleibt die Abschlussprovision immer beim Ursprungsvermittler, egal wer sich später um den Vertrag kümmert. Das war z. B. bei meinen damaligen (!) Courtage-Vereinbarungen mit der Allianz Lebensversicherung oder Alte Leipziger Lebensversicherung der Fall. So etwas gibt es auch heute noch bei einigen Versicherungen, insbesondere bei Umsatz starken Vertrieben und Pools.

Andere Versicherungen verlangen eine Art Schadensausgleich, wenn ein neuer Vermittler die Betreuung übernimmt z. B. AXA in der Lebens-, Kranken- und Sachversicherung. Eine Bevorzugung gegenüber der hauseigenen Ausschließlichkeitsorganisation ist keine Seltenheit. Das geht hin bis zur Nichtübertragbarkeit von Verträgen.

Das kann für dich als Verbraucher Probleme verursachen! Du solltest dich daher nicht wundern, wenn ein Versicherungsmakler das mit dir thematisiert, da er die Betreuung nicht kostenfrei darstellen kann.

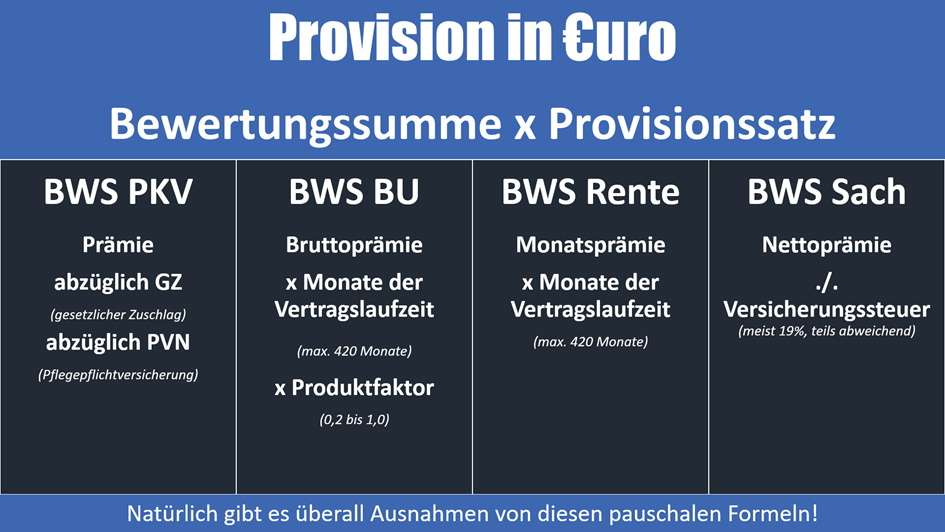

Provision = Bewertungssumme x Provisionssatz

Du kannst die u. g. Faustformeln zur Ermittlung der Provision verwenden. Das Kürzel BWS steht dabei für die Bewertungssumme. Das ist jene Basis, auf die der Provisionssatz angewandt wird.

Falls das Bild fehlerhaft angezeigt wird, siehst Du hier die Berechnung für die Provision im Tabellenformat:

| BWS Private Krankenversicherung (PKV) | Prämie abzüglich gesetzlichen Zuschlags (GZ) abzüglich Pflegepflichtversicherung (PVN) |

| BWS Berufsunfähigkeitsversicherung (BU) | Bruttoprämie x Monate der Vertragslaufzeit (max. 420 Monate) x Produktfaktor (0,1 bis 2,0) |

| BWS Renten-/Lebensversicherung (RV/LV) | Monatsprämie x Monate der Vertragslaufzeit (max. 420 Monate) |

| BWS Sachversicherungen | Bruttoprämie abzgl. Versicherungssteuer (oft 19%) |

Achtung! Einige Vertriebe, speziell Strukturvertriebe oder ähnlich mehrgestufte Vertriebe, versuchen die Provision durch Einheiten zu verschleiern. Die Einheiten sind nur eine zusätzliche Umrechnungseinheit, die im Hintergrund mit dem o. g. Formeln verrechnet wird.

Es zählen immer nur die Bewertungssumme sowie die Provision, die branchenweit einheitlich sind. Einheiten sind es nicht, sondern vertriebsabgängig!

Wenn dein Berater dir nur die Einheiten nennen will aber nicht die konkreten Provisionen, ist das ein Zeichen von Dummheit (er weiß es nicht besser!) oder Niedertracht (er belügt dich!). Beides ist schlecht!

Zu den Abschlusscourtagen kommen in der Lebensversicherung zusätzliche Folgecourtagen. Wenn bei Lebensversicherungen die Prämie steigt (z. B. automatisch wegen einer Dynamik oder weil Du mehr Schutz wünschst), dann wird die Differenzprovision bezahlt, als wäre es ein Neuabschluss.

D. h. hier sind nochmal große Zusatzeinnahmen möglich, die in den o. g. Tabellen NICHT berücksichtigt wurde. Ich zähle diese Einnahme zu den Bestandsprovisionen, auch wenn sie rechtlich als Abschlussprovision bewertet werden.

Wer fleißig ist, der kann mit Versicherungen immer noch sehr viel Geld verdienen!

Solltest Du jetzt einen Rückschluss ziehen, warum bestimmte Produkte sehr offensiv beworben werden, hast Du vermutlich Recht… 😉

Wie viel Provision bekommt ein Versicherungsmakler?

Das ist höchst unterschiedlich. Aber durch das marktbeherrschende Vordringen der sog. Pools (= Großhändler bzw. Zwischenhändler im Versicherungsbereich) und Vertriebe kann jeder noch so kleine oder noch so schlechte Vermittler die später genannten Provisionen ohne Mindestvorgaben erhalten.

Wenn dein Vermittler behauptet merklich weniger zu bekommen, ist er ein Lügner oder ein Trottel. Ernsthaft, schick ihm diesen Link und sag, dass er nachverhandeln soll! Das gilt natürlich nur noch eingeschränkt, wenn er andere Leistungen bekommt, z. B. gestellte Kundentermine usw. usf.

Die Produkte, die ein Versicherungsmakler dir anbietet, werden dadurch NICHT teurer!

Wie viel Provision gibt es für bestimmte Produkte?

Um zu berechnen was ein Versicherungsmakler verdient, musst Du wissen, was er pro Vertrag bekommt, was von der jeweiligen Sparte abhängt. Die Krankenversicherung ist stark in der Abschlussprovision, die Sachversicherung in der Bestandsprovision und die Lebensversicherung tendenziell stark in der Abschlussprovision mit mittlerer Bestandsprovision.

Die u. g. Provisionen sind das Minimum, was jeder Versicherungsmakler sofort bereits bei Berufsstart bekommt, wenn er nicht vollends dämlich ist, z. B. über Pools .

Über direkte Geschäftsbeziehungen zu den Versicherungen ist noch mehr möglich. Ich selbst bekomme im Bereich der Krankenversicherung mehr als der u. g. Durchschnitt. Einige Kollegen erhalten noch mehr als ich. Die Umgehung der gesetzlichen Maximalprovision ist dabei an der Tagesordnung! Selbst wenn dein Vermittler nicht unbedingt etwas davon abbekommt; warum auch immer!

| Sparte | Produkt | Abschluss- provision |

Bestandspflege- provision |

|---|---|---|---|

| Krankenversicherung (KV) | Private Krankenversicherung (PKV) | 800,00% | 1,50% |

| Krankenzusatzversicherung | Krankenzusatzversicherung | 1000,00% | 1,50% |

| Betriebliche Krankenversicherung | Betriebliche Krankenversicherung | 600,00% | 1,50% |

| Gesetzliche Krankenkasse | Max. 3% d. BBG | 3,00% | 0,00% |

| Arbeitskraft (z. B. Berufsunfähigkeit) | Arbeitskraft (z. B. Berufsunfähigkeit) | 4,50% | 0,00% |

| Altersvorsorge (z. B. Riester-Rente) | Altersvorsorge (z. B. Riester-Rente) | 4,50% | 1,00% |

| Betriebliche Altersvorsorge | Betriebliche Altersvorsorge | 4,50% | 1,00% |

| Privathaftpflicht | Privathaftpflicht | 0,00% | 25,00% |

| Hausratversicherung | Hausratversicherung | 0,00% | 25,00% |

| Wohngebäudeversicherung | Wohngebäudeversicherung | 0,00% | 20,00% |

| Kfz | Kfz | 0,00% | 5,00% |

| Unfallversicherung | Unfallversicherung | 0,00% | 25,00% |

| Rechtsschutzversicherung | Rechtsschutzversicherung | 0,00% | 22,50% |

| Gewerbliche Sachversicherungen | Kfz-Flotten | 0,00% | 8,00% |

| Sonstige Gewerbe-Versicherungen | Sonstige Gewerbe-Versicherungen | 0,00% | 15,00% |

Wer als Vermittler weniger bekommt, verhandelt schlecht oder ist in einer Firma, die schlecht zahlt. In der Spitze bekommen ALLE Vertriebe & Pools deutlich mehr Provision, als hier ausgewiesen.

Vereinzelt kann es Gründe geben, warum ein Vermittler weniger bekommt. Dies könnten sehr gute Prozesse, gestellte Kundentermine oÄ sein. Aber generell gilt, dass es sich hierbei um die unteren Mindestprovisionen handelt, die ohne Umsatzvorgaben zu erreichen sind.

Und was kannst Du nun mit diesen Provisionsätzen anfangen? Vermutlich nichts, daher versuche ich es mit den Durchschnittswerten für eine 30 Jahre alte Person mit 80.000€ Jahresbruttoeinkommen sowie den dazugehörigen Versicherungen zu erklären. Diese Person verdient zwar etwas mehr aber abgesehen von der PKV und der Höhe der Altersvorsorge, gilt das für ärmere Kunden ähnlich.

Die Tabelle zeigt dabei die Provision im ersten Versicherungsjahr, sowie die kumulierte Provision nach zehn Jahren.

Aus Vereinfachungsgründen wurden die Nachkommastellen entfernt. Bei Betriebsrenten wurde aus Vereinfachungsgründen kein rabattierter Gruppenvertrag gewählt, die aber in der Praxis in ungefähr jedem fünften Fall vorkommen. Bei der Berufsunfähigkeitsversicherung musste nach Nettoprämien (N) und Bruttoprämien (B) unterschieden werden.

| Produkt | Versicherungs- Prämie/Monat |

Abschluss- provision |

Bestands- pflege p. a. |

Provision 1. Jahr |

Provision 10 Jahre |

|---|---|---|---|---|---|

| PKV | 800€ | 5.600€ | 126€ | 5.726€ | 6.860€ |

| Zahnversicherung | 40€ | 400€ | 7€ | 407€ | 472€ |

| Gesetzliche Krankenkasse | 928€ | 90€ | 0€ | 90€ | 90€ |

| Berufsunfähigkeit | 120€ Netto (180€ Brutto) |

3.402€ | 14€ | 3.416€ | 3.575€ |

| Privat-Rente | 150€ | 2.835€ | 18€ | 2.853€ | 3.015€ |

| Betriebsrente* | 284€ (4%) | 5.368€ | 54€ | 5421€ | 5.904€ |

| Privathaftpflicht | 6€ | 0€ | 13€ | 13€ | 126€ |

| Hausratversicherung | 10€ | 0€ | 25€ | 25€ | 252€ |

| Wohngebäude | 40€ | 0€ | 84€ | 84€ | 840€ |

| Kfz | 35€ | 0€ | 20€ | 20€ | 200€ |

| Unfallversicherung | 10€ | 0€ | 25€ | 25€ | 252€ |

| Rechtsschutzversicherung | 25€ | 0€ | 57€ | 57€ | 567€ |

Man kann festhalten, dass ein Versicherungsvermittler auch heute noch sehr gut verdienen kann.

Für fast alle Versicherungsmakler ist es deutlich lukrativer dich langfristig zu betreuen, statt nur die schnelle Mark zu suchen!

Selbst wenn er schwach startet, so wird der Versicherungsvermittler auf lange Sicht zu den einkommensstärksten Berufen gehören. Vorne verdient man unter Umständen weniger, als in vergleichbaren Berufen, doch nach hinten hinaus oft mehr.

Wie errechnet sich die endgültige Provision?

Jetzt wunderst Du dich vielleicht, wieso Du die Prämie mit den o. g. Provisionssätzen nicht nachvollziehen kannst. Das liegt daran, dass Versicherungen komplizierte Schlüssel hinterlegen, mittels derer die Provision modifiziert wird.

Zur Lösung des Problems musst Du die Bewertungssumme (kurz BWS) kennen. Diese wird errechnet, woraufhin darauf die Provision angewandt wird, womöglich mit einem Faktor. Die vereinfachte Provisions-Formel lautet:

Provision = BWS (inkl. Faktoren) x Provision (inkl. Faktoren)

Das führt teils zu Provisionshandbüchern, deren Umfang den Telefonbüchern von früher gleichen. Für die Jüngeren: so wie ein Stapel Zeiten oder Zeitschriften.

Was schränkt die Provision ein?

Anbei ein Auszug aus einer Courtagezusage mit Faktor-Regelung, welche die Abschlussprovision modifiziert. Anbieter und Produkt spielen hier keine Rolle, da es exemplarisch ist.

| t | Faktor_BZD (Overall 0-35) | Faktor_BZD (alle Tarife) | Faktor_BZD (außer: PF, UVI) | Faktor_BZD (außer: PF) | Faktor_BZD (Kids) |

|---|---|---|---|---|---|

| 0-35 | 0.88 | ||||

| 26 | 0.88 | 0.84 | 0.88 | ||

| 27 | 0.88 | 0.81 | 0.88 | ||

| 28 | 0.88 | 0.78 | 0.88 | ||

| 29 | 0.88 | 0.75 | 0.88 | ||

| 30 | 0.88 | 0.73 | 0.88 | ||

| 31 | 0.88 | 0.70 | 0.88 | ||

| 32 | 0.88 | 0.68 | 0.88 | ||

| 33 | 0.88 | 0.66 | 0.88 | ||

| 34 | 0.88 | 0.64 | 0.88 | ||

| 35 | 0.88 | 0.62 | 0.88 | ||

| 36 | 0.74 | 0.54 | 0.85 | ||

| 37 | 0.73 | 0.53 | 0.83 | ||

| 38 | 0.72 | 0.52 | 0.81 | ||

| 39 | 0.71 | 0.51 | 0.80 | ||

| 40 | 0.70 | 0.50 | 0.78 | ||

| 41 | 0.69 | 0.49 | 0.76 | ||

| 42 | 0.68 | 0.48 | 0.74 | ||

| 43 | 0.67 | 0.47 | 0.73 | ||

| 44 | 0.66 | 0.46 | 0.71 | ||

| 45 | 0.65 | 0.45 | 0.70 | ||

| 46 | 0.64 | 0.44 | 0.69 | ||

| 47 | 0.63 | 0.43 | 0.68 | ||

| 48 | 0.62 | 0.42 | 0.66 | ||

| 49 | 0.61 | 0.41 | 0.65 | ||

| 50 | 0.60 | 0.40 | 0.64 | ||

| 51 | 0.59 | 0.39 | 0.63 | ||

| 52 | 0.58 | 0.38 | 0.62 | ||

| 53 | 0.57 | 0.37 | 0.61 | ||

| 54 | 0.56 | 0.36 | 0.60 | ||

| 55 | 0.55 | 0.35 | 0.59 | ||

| 56 | 0.55 | 0.62 | |||

| 57 | 0.54 | 0.61 | |||

| 58 | 0.53 | 0.60 | |||

| 59 | 0.52 | 0.59 | |||

| 60 | 0.52 | 0.58 | |||

| 61 | 0.51 | 0.57 | |||

| 62 | 0.50 | 0.56 | |||

| 63 | 0.49 | 0.55 | |||

| 64 | 0.48 | 0.55 | |||

| 65 | 0.48 | 0.54 | |||

| 66 | 0.47 | 0.53 | |||

| 67 | 0.46 | 0.52 | |||

| 68 | 0.45 | 0.51 | |||

| 69 | 0.44 | 0.50 | |||

| 70 | 0.44 | 0.50 | |||

| 71 | 0.44 | 0.49 | |||

| 72 | 0.43 | 0.48 | |||

| 73 | 0.42 | 0.47 | |||

| 74 | 0.42 | 0.46 | |||

| 75 | 0.41 | 0.46 | |||

| 76 | 0.41 | 0.45 | |||

| 77 | 0.40 | 0.45 | |||

| 78 | 0.40 | 0.45 | |||

| 79 | 0.39 | 0.44 | |||

| 80 | 0.39 | 0.44 |

Spar dir die Zeit, die Tabelle vollständig verstehen zu wollen. Die meisten Vermittler tun das auch nicht.

Der Faktor in diesem Fall ist ausschließlich Provision senkend. Aber es gibt auch erhöhende Faktoren, obgleich seltener.

Da facto ist die Berechnung von Provisionen komplex sowie aufgrund ihrer Komplexität stark Streit behaftet, ohne dass Du als Kunde etwas davon mitbekommst.

Was schränkt die Provision ein?

Zwei Dinge: Storno und die Stornoreserve bzw. Vertrauensschadenversicherung (kurz VSV).

Meiner persönlichen Meinung nach ist das überzogen, denn bis zu zehn Jahre Stornohaftungszeit sind zu lang! Egal wie gut die Beratung war, niemand kann so lange in die Zukunft schauen und dabei sein Einkommen von der Willkür seines Kunden abhängig machen. Überleg mal, was in deinen letzten zehn Jahren passiert ist und ob Du rückwirkend heute eine Einkommen basierte Wette darauf hättest abschließen wollen?

Genau das passiert aber Versicherungsvermittlern…schlicht absurd! Ja, ich weiß, kein Mitleid an dieser Stelle, weil die Einkommensperspektiven von Versicherungsvermittlern immer noch immens sind. Aber das gilt leider nicht für deren Mehrheit.

Wie unterscheidet man gute und schlechte Vermittler?

Gute Vermittler haben eine gedeckelte Stornoreserve oder sogar gar keine, beispielsweise weil sie Sicherheiten hinterlegen oder nachweislich gute Bonität haben. Auch Anfänger sollten verabreden, dass die Stornoreserve bei maximal 10.000€ gedeckelt ist, was von den meisten Gesellschaften akzeptiert wird. Ein Vermittler, der keine oder eine geringe Stornoreserve hat, verkauft dir mit hoher Wahrscheinlichkeit keinen Blödsinn!

Schlechte Berater [z. B. in umstrittenen Vertrieben wie z. B. die Deutsche Vermögensberatung [DVAG], Ergo Pro [ex HMI], etc. pp.) haben bis zu 30% Stornoreserve, weil sie so „qualitatives“ Geschäft abliefern…

Du kannst daher davon ausgehen, dass durchschnittliche Vermittler ca. 12% weniger Provision ausbezahlt bekommen als in o. g. Tabellen dargestellt. Überdurchschnittliche Vermittler erhalten dafür noch mehr.

Bitter ist, dass die Stornoreserve versteuert wird, da sie dem Vermittler technisch zufließt, auch wenn er erst in fünf, acht oder zehn Jahren (Stornoeinbehaltungsdauer) über sie verfügen kann. Für dich als Kunden ist das egal, für Vermittler aber bitter.

Wenn deine Freunde/Bekannte/Sportkollegen behaupten wie geil sie im Versicherungsgeschäft seien, kann ein Blick auf die Höhe der Stornoreservequote sie schnell als Lügner entlarven…

Leider gibt es gute und schlechte Vermittler innerhalb von Vertrieben sowie als Einzelkämpfer! Ich habe gute wie schleche Berater bei DVAG, SwissLife Select (SLS), tecis, Horbach, MLP etc. gesehen sowie Einzelkämpfer, die besser Transferleistungen empfangen statt Kunden „beraten“ sollten…

Wie viel Provision bekommt ein Versicherungsagent?

Agenten erhalten in der Regel niedrigere Provisionen, bekommen dafür jedoch Zuwendungen von den Versicherungen (z. B. Software, Bürokostenzuschüsse, Kostenübernahme Sekretariat etc.).

In Summe des Durchschnitts verdienen Versicherungsagenten etwas besser. Der Spitzenverdienst ist bei Versicherungsmakler etwas höher. Gleiches gilt für die schlecht verdienenden Kollegen, wo Makler auch das Extrem der Verteilung abbilden. Letztlich ist das für dich irrelevant, weil es keinen direkten Einfluss auf die Produktkosten hat.

Arme Vermittler sind ein großes Problem, egal ob Versicherungsmakler oder -vertreter. Es ist ein Problem in der Beratung, jedoch nur indirekt in der Produktpalette.

Wie entwickelt sich die Courtage eines Versicherungsmaklers?

Das hängt davon ab, ob es ein Generalist oder Spezialist ist. Generalisten starten in der Regel langsamer, haben aber das bessere Wachstumspotential. Spezialisten steigen höher ein, haben aber geringeres Bestandswachstum. Auf kurze bis mittlere Sicht verdient in der Regel der Spezialist besser, langfristig oft der Generalist.

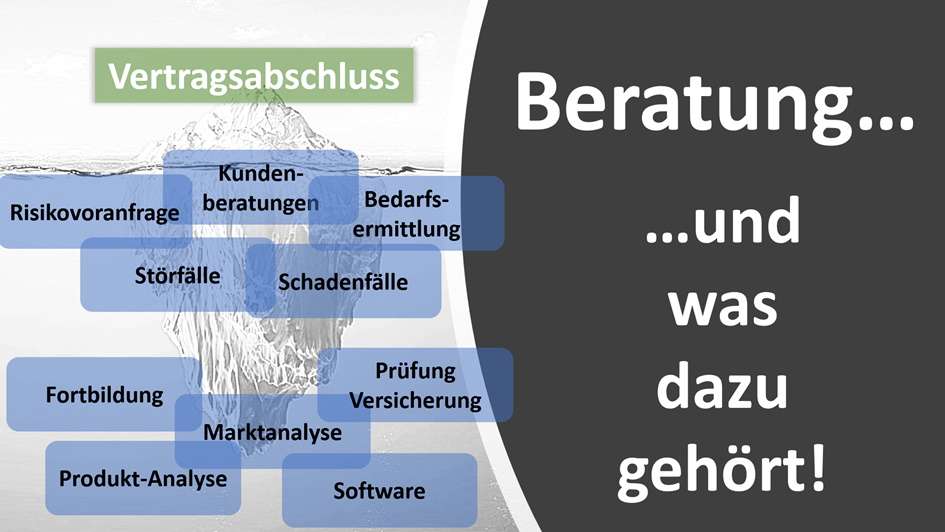

Wie viel Beratung kannst Du erwarten?

Das hängt von der Vergütung ab! Wie Du schon erfahren hast, gibt es nichts für umsonst!

Wenn Du dem Vermittler alle Versicherungen gibst, dann wirst Du mehr Service erhalten, als wenn Du nur ein Produkt zur Betreuung hast. Es gibt nicht wenige gute Kollegen, die Einzelproduktmandate ablehnen, weil diese nicht kostendeckend sind. Du kannst nicht erwarten, dass deine Beratung auf Kosten der anderen Mandanten finanziert wird, außer Du zahlst ein Honorar. Das Versicherungsvertragsgesetz ist an dieser Stelle auch eindeutig, da ein an der Prämie bemessene Beratung geschuldet ist (§61 I VVG Beratungs- und Dokumentationgspflicht des Versicherungsvermittlers).

Ich rate tendenziell von Generalisten als dein Berater ab, außer er hat ein Netzwerk von Spezialisten, zu denen er dich senden kann.

Der Markt ist so schwer und komplex geworden, dass NIEMAND heute glaubhaft als Generalist alles gut beraten kann. Bestenfalls kann jemand neben seinen Schwerpunkt einfaches, privates Sachversicherungsgeschäft anbieten. Mehr ist aber fragwürdig!

Wenn dein „Berater“ alles kann, dann kann er nichts richtig!

Besser ist es bei Spezialisten, wie ich – zufällig – auch einer bin. ;)

Die sind in der Regel so gut in den betrieblichen Prozessen aufgestellt, dass sie es sich oft erlauben können Einzelproduktmandate zu beraten. Anstatt dir den Bauchladen zu präsentieren, bekommst Du einen Profi für ein spezielles Gebiet, der die nötigen Fachleute für andere Bereiche empfehlen kann. Üblich sind auch Kooperationen von guten Generalisten mit Spezialisten, was auch eine valide Lösung ist.

Es ist ein Zeichen von Qualität, wenn der Vermittler seine Grenzen kennt, sowie dir fair aufzeigt.

Was Du an Beratung bekommst, hängt also vom Stundenlohn des Vermittlers ab. Hier gibt es sehr viele urbane Legenden. Die Branche ist voll von Maulhelden, die Stundensätze jenseits der 150€ aufrufen, obwohl sie als Qualifikation lediglich den Wochenend-Ankreuztest (Versicherungsfachmann) vorweisen können…

Wer mehr als ein öffentlich bestellter Sachverständiger pro Stunde berechnet (§9 JVEG Honorare für Sachverständige), sollte dafür gute Gründe haben. Alteingessene und besonders qualifizerte Kollegen können das.

Aber jene, die nicht mal zertifizierter Sachverständiger sind nicht…

Du musst noch erwägen, dass nicht jede Beratung ein Abschluss ist und der Vermittler Administration, Fortbildung etc. mit einpreisen muss. Es mag dir so erscheinen, dass er dir hochkomplexe Sachverhalte binnen zwei Stunden näherbringen kann; doch dafür hat er Jahre gebraucht. Logischerweise sind diese zu bezahlen, denn sonst gilt: DIY – Do it yourself!

Was Vermittler alles können müssen und für dich tun, was Du nicht siehst, aber von dem Du profitierst:

Was Du also erwarten kannst, hängt von deiner Erwartung ab, der Qualität des Vermittlers und den Produkten, über die Ihr sprecht. Versuch dich an den o. g. Tabellen zu orientieren.

Gefahr Armutsvermittler – Die meisten Vermittler sind arm!

Ja, es ist ein trauriger Fakt! Alle schauen nur auf die wenigen Spitzenverdiener. Leider ist die unteren Einkommenshälfte nicht sonderlich einkommensstark, so dass man sagen kann, dass viele Akademiker mehr verdienen als der sie betreuende Vermittler…

Das kann zu Interessenkonflikten in der Beratung führen, gerade bei großen Altersunterschieden.

Vermittler verdienen im Schnitt weniger als die Kollegen aus dem Innendienst, die im Schnitt auch höhere Qualifikationen haben. Muss ein Zufall sein…

In Zeiten von Leasing, shared offices etc. ist es aber nicht mehr möglich vom Außenauftritt auf die Einkommensverhältnisse zu schließen. Daher gilt: Nicht blenden lassen, denn die Außenwirkung sagt nichts über die Qualität aus!

Bitte auch keine Neiddebatte

Dieser Artikel soll nicht das Einkommen von Vermittlern verteufeln, denn einige haben es wirklich verdient!

Persönliche glaube ich, die Mehrheit wird überzahlt, aber das gilt für viele Berufe! Aber für dich kommt es auf den Einzelfall an, nicht auf das was die Masse hat oder bekommt! Damit Du in etwa abschätzen kannst, was Du von einem Vermittler erwarten kannst, solltest Du über seine Vergütungsstruktur informiert sein.

Du solltest auch weder erschrocken noch beleidigt sein, wenn er für die paar Stunden Beratung vierstellig Geld bekommt. Ich habe Kunden, die verdienen einen Bruchteil von mir und jene, die verdienen ein Vielfaches von mir. Jede Situation ist anders. Das zu vergleichen ist nicht zielführend!

Du musst den Wert der Dienstleistung für dich sehen und was nötig ist, damit er dir eine hochkomplexe Materie spielerisch näher bringt. Daher würde ich gerne mit zwei Dingen schließen, einem Zitat sowie der Empfehlung, dass Du dir jetzt einen Beratungstermin bei mir buchst! ;)

„Die Provision entlohnt den Vermittler dafür, dass er dir hochkomplexe Materie binnen kurzer Zeit spielerisch leicht näher bringt aber dafür jahrelang hart im Hintergrund schuftet!“, Walter Benda beim WDR 2018

FAQ Kosten, Provision, Honorar

FAQ zu Honorar und Honorarberatung

Anbei typische Fragen, die im Zusammenhang mit der Honorarberatung aufkommen.